Découvrez les marques et les technologies de nos unités commerciales Henkel Adhesive Technologies et Henkel Consumer Brands.

25 févr. 2016 Düsseldorf / Allemagne

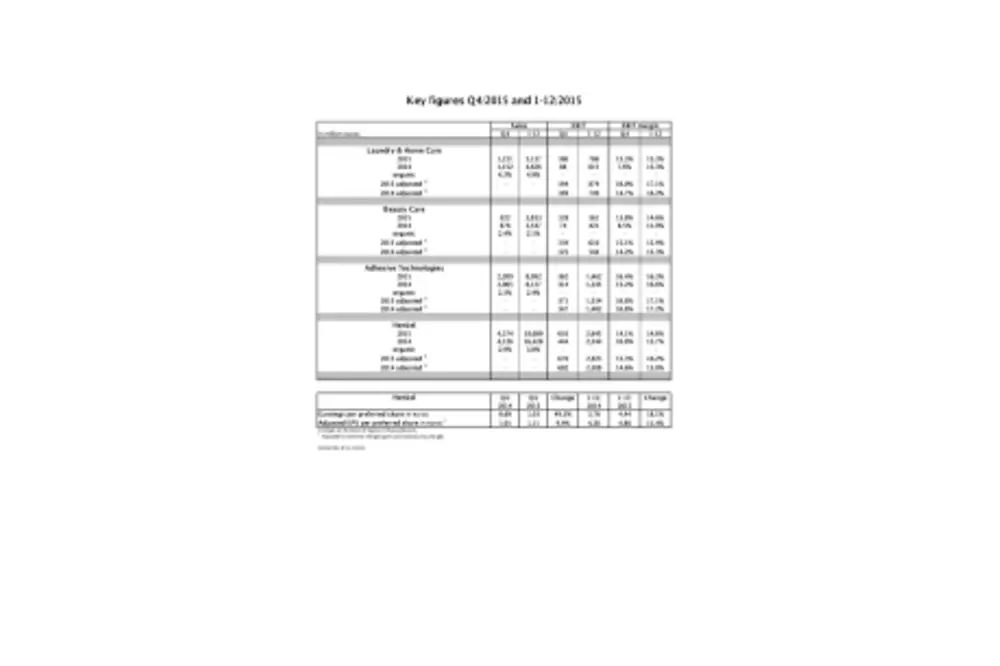

Accroissement sensible des ventes et du résultat

- Ventes : +10,1 % à 18 089 millions d'EUR (organiques : +3,0 %)

- Résultat d'exploitation* : +12,9 % à 2 923 millions d'EUR

- Marge EBIT* : +0,4 point à 16,2 %

- Résultat par action préférentielle* (EPS) : +11,4 % à 4,88 Euro

- Proposition de dividendes : +12,2 % à 1,47 Euro par action préférentielle

« 2015 a été un excellent exercice pour Henkel. Les ventes, le résultat par action et les dividendes proposés ont enregistré une croissance à deux chiffres. Les trois secteurs d'activité ont augmenté organiquement leurs ventes et amélioré sensiblement leur résultat », a déclaré Kasper Rorsted, Président du Comité de Direction. « Les marchés émergents ont à nouveau apporté une contribution majeure à notre bonne performance. Notre progression organique s'est également poursuivie sur les marchés matures. »

« Dans un environnement de marché difficile, nous avons atteint d'excellents résultats, continué à déployer notre stratégie avec succès et ainsi créé une base solide pour notre avenir. Au terme des trois premières années de notre cycle stratégique qui en comporte quatre, nous sommes sur la bonne voie pour atteindre nos principaux objectifs pour 2016 », indique Kasper Rorsted pour résumer la performance réalisée par Henkel.

Perspectives pour 2016

En ce qui concerne l'exercice en cours et les objectifs financiers pour 2016, Kasper Rorsted a précisé : « Le contexte économique et politique sera encore difficile cette année. C'est la raison pour laquelle nous allons continuer à adapter nos process et nos structures aux conditions du marché, pour pouvoir agir avec plus de flexibilité et d'efficacité. Nous tablons sur une croissance organique des ventes comprise entre 2 et 4 % pour l'exercice 2016. La marge EBIT ajustée devrait progresser à environ 16,5 % et le résultat ajusté par action préférentielle devrait atteindre une hausse comprise entre 8 et 11 % en 2016. Avec une croissance moyenne annuelle de l'EPS de 9,7 % pendant la période de 2013 à 2015, nous considérons être sur la bonne voie et nous sommes fermement décidés à atteindre l'objectif d'une croissance moyenne annuelle de 10 % pour le cycle stratégique actuel. »

Développement des ventes et du résultat 2015

Durant l'exercice 2015, les ventes se sont inscrites en sensible hausse par rapport à l'année précédente à 18 089 millions d'EUR. Elles ont été impactées de manière positive de 4,4 % par l'évolution des opérations de change. Les acquisitions/les désinvestissements ont contribué à hauteur de 2,7% à l’ augmentation des ventes. Organiquement, c'est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions/désinvestissements, Henkel a enregistré une solide croissance de 3,0 %.

Tous les secteurs d'activité ont affiché une solide croissance organique de leurs ventes et, dans l'ensemble, Henkel a étendu ses parts de marché sur les marchés concernés. Le secteur d'activité Laundry & Home Care (Détergents & produits d'entretien) a enregistré une augmentation organique de ses ventes de 4,9 %. Dans le secteur d'activité Beauty Care (Cosmétiques), les ventes ont organiquement progressé de 2,1 %. La croissance organique du secteur d'activité Adhesive Technologies s'est élevée à 2,4 %.

Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration, le résultat d'exploitation ajusté (EBIT) s'est sensiblement amélioré de 12,9 %, passant à 2 923 millions d'EUR (année précédente : 2 588 millions d'EUR). Les trois secteurs d'activité ont contribué à cette évolution positive. Le résultat d'exploitation (EBIT) s'est élevé à 2 645 millions d'EUR alors qu'il était de 2 244 millions d'EUR l'année précédente.

La rentabilité des ventes ajustée (marge EBIT) s'est accrue de 0,4 point, passant de 15,8 % à 16,2 %. La rentabilité des ventes a progressé de 0,9 point à 14,6 % (année précédente : 13,7 %).

Le résultat financier a progressé de -49 millions d'EUR à -42 millions d'EUR. Le taux d'imposition est pratiquement resté inchangé et s'est élevé à 24,4 % alors qu'il était de 24,3 % l'année précédente.

Le bénéfice net annuel ajusté après déduction des participations minoritaires s'est amélioré de 11,4 % par rapport à l'année précédente, passant à 2 112 millions d'EUR (année précédente : 1 896 millions d'EUR). Le bénéfice net annuel s'est accru de 18,4 %, passant de 1 662 millions d'EUR à 1 968 millions d'EUR. Après déduction des participations minoritaires se montant à 47 millions d'EUR, le bénéfice net annuel a augmenté à 1 921 millions d'EUR (année précédente : 1 628 millions d'EUR).

Le résultat par action préférentielle après ajustement (EPS) a progressé de 11,4 %, passant de 4,38 Euro à 4,88 Euro. Sans ajustement, il est passé de 3,76 Euro à 4,44 Euro.

Le comité de direction, le conseil de surveillance et le comité des actionnaires proposeront à l'assemblée générale du 11 avril 2016 d'augmenter le dividende par action préférentielle de 12,2 % à 1,47 Euro (année précédente : 1,31 Euro) et le dividende par action ordinaire de 12,4 % à 1,45 Euro (année précédente : 1,29 Euro). La part de versement s'élèverait ainsi à 30,2 %.

Le rapport du fonds de roulement net et des ventes s’est amélioré de 0,4 point, passant de 4,2 % à 3,8 %.

La position financière nette au 31 décembre 2015 s'établissait à 335 millions d'EUR (31 décembre 2014 : -153 millions d'EUR).

Développement des secteurs d'activité

Le secteur d'activité Laundry & Home Care (Détergents & produits d'entretien) a maintenu avec beaucoup de succès sa croissance profitable des années précédentes. Avec une solide augmentation organique des ventes de 4,9 %, sa performance a été sensiblement meilleure que celle des marchés concernés. Les ventes ont nominalement augmenté de 11,0 % pour s'établir à 5 137 millions d'EUR et ont ainsi dépassé pour la première fois la barre de 5 milliards d'EUR.

Avec une croissance organique très forte, les marchés émergents ont été une fois de plus les principaux moteurs de l’augmentation des ventes en 2015. L'Europe de l'Est, l'Amérique Latine et l'Asie (hors Japon) ont très fortement progressé. La performance a également été très forte dans la région Afrique/Proche-Orient. Les conditions difficiles du marché ont toutefois freiné la dynamique par rapport à l'année précédente. L'évolution a été positive sur les marchés matures. L'Amérique du Nord a réalisé une solide croissance des ventes et celle de l'Europe de l'Ouest a été positive.

Le résultat d'exploitation ajusté a très sensiblement augmenté de 17,4 % à 879 millions d'EUR. La rentabilité des ventes ajustée a progressé très fortement de 0,9 point à 17,1%. Le résultat d'exploitation s'est amélioré de 27,8 %, passant de 615 millions d'EUR l’année précédente à 786 millions d'EUR.

Le secteur d'activité Beauty Care (Cosmétiques) a lui aussi poursuivi en 2015 sa croissance profitable des années précédentes. La solide croissance organique des ventes de 2,1 % a de nouveau été supérieure à la progression des marchés concernés. Les ventes ont nominalement augmenté de 8,1 % à 3 833 millions d'EUR.

Au plan régional, la performance des activités a notamment été très forte dans les marchés émergents. Dans la région Asie (hors Japon) en particulier, une très forte croissance a été enregistrée principalement grâce à l'expansion fructueuse des activités en Chine. L'Amérique Latine a réalisé une croissance de ses ventes à deux chiffres. La région Afrique/Proche-Orient s'est maintenue au bon niveau des années précédentes avec un solide taux de croissance. La progression a été forte en Europe de l'Est.

Les marchés matures continuent d’être marqués par une forte concurrence en termes de prix et de promotions. Dans ce contexte de défis, les ventes dans ces marchés sont restées légèrement inférieures à la valeur de l'année précédente. Ceci s'explique en particulier par l'évolution enregistrée en Europe de l'Ouest et dans les marchés matures de la région Asie/Pacifique. Les ventes en Amérique du Nord ont enregistré une bonne croissance par rapport à l'année précédente dans un contexte de marché très compétitif marqué par de nombreux défis.

Le résultat d'exploitation ajusté a sensiblement progressé de 12,2 %, comparé à celui de l'année précédente, passant à 610 millions d'EUR. Le secteur d'activité a ainsi atteint un nouveau record. La rentabilité des ventes ajustée a très fortement augmenté de 0,6 point pour atteindre 15,9 %. Le résultat d'exploitation a progressé de 33,3 % à 561 millions d'EUR.

Le secteur d'activité Adhesive Technologies a réalisé une solide croissance organique de ses ventes de 2,4 % et s'est ainsi établi au niveau du marché. Nominalement, les ventes ont augmenté de 10,6 % par rapport à l'année précédente, passant de 8 127 millions d'EUR à 8 992 millions d'EUR.

Dans les marchés émergents, la croissance organique des ventes du secteur d'activité a été solide. L'Amérique Latine a enregistré une très forte hausse. Malgré la situation politique toujours aussi difficile et les défis des conditions économiques, les régions Afrique/Proche-Orient et Europe de l'Est ont enregistré une forte croissance de leurs ventes. L'Asie (hors Japon) a évolué de manière positive.

Les marchés matures ont enregistré une croissance positive de leurs ventes avec notamment des développements positifs en Europe de l'Ouest et en Amérique du Nord. Une solide croissance a été atteinte dans les marchés matures de la région Asie/Pacifique.

Le résultat d'exploitation ajusté a progressé de 9,4 % pour atteindre 1 534 millions d'EUR, un nouveau record. La rentabilité des ventes ajustée s'est élevée à 17,1 % et est donc en légère baisse par rapport à la valeur élevée de l'année précédente. Le résultat d'exploitation a augmenté de 8,7 %, à 1 462 millions d'EUR.

Évolution par région

Dans un environnement toujours marqué par une forte concurrence, les ventes en Europe de l'Ouest ont augmenté de 5,6 % pour atteindre 6 045 millions d'EUR. Organiquement, les ventes ont légèrement reculé de 0,3 %. Les performances positives enregistrées dans des pays comme la France ou la Grande-Bretagne ne sont pas parvenues à compenser en totalité les résultats plus faibles de la Suisse et des pays du Nord de l'Europe. Du fait de la forte baisse du rouble russe et d'autres devises d'Europe de l'Est, les ventes en Europe de l'Est sont restées inférieures au niveau de l'année précédente avec 2 695 millions d'EUR. Elles ont néanmoins augmenté organiquement de 7,3 %, grâce notamment aux activités en Russie et en Turquie. En dépit des troubles politiques et sociaux dans certains pays, les ventes dans la région Afrique/Proche-Orient ont progressé nominalement de 17,3 % à 1 329 millions d'EUR. La croissance organique des ventes s'est élevée à 6,8 %. Tous les secteurs d'activité ont largement contribué à cette performance.

Les ventes en Amérique du Nord ont sensiblement augmenté de 26,5 % à 3 648 millions d'EUR en raison des effets positifs des cours de change et des acquisitions de 2014. Organiquement, les ventes ont affiché une solide évolution avec 2,3 %. En Amérique Latine, les ventes ont progressé de 7,9 % à 1 110 millions d'EUR. Elles ont organiquement progressé de 8,8 %, ce à quoi le Mexique a notamment contribué avec une croissance à deux chiffres. Dans la région Asie/Pacifique, les ventes ont augmenté de 17,1 % par rapport à l'année précédente pour s'établir à 3 134 millions d'EUR. Malgré la dynamique en baisse en Chine, les ventes organiques ont également progressé de 2,5 % dans cette région.

Les ventes sur les marchés émergents d'Europe de l'Est, de la région Afrique/Proche-Orient, d'Amérique Latine et d'Asie (hors Japon) ont été sensiblement supérieures à celles de l'année précédente, s'établissant à 7 797 millions d'EUR. Organiquement, elles ont augmenté de 5,9 %, hausse portée par tous les secteurs d'activité. La contribution à la croissance organique des ventes des marchés émergents a donc été une nouvelle fois supérieure à la moyenne. En raison des effets de change, la part des ventes des marchés émergents est légèrement retombée à 43 %. Dans les marchés matures, les ventes ont organiquement progressé de 0,7 %, s'établissant à 10 164 millions d'EUR.

Évolution du Groupe Henkel au quatrième trimestre 2015

Par rapport au même trimestre de l'année précédente, les ventes ont augmenté de 6,0 % à 4 374 millions d'EUR au quatrième trimestre 2015 (année précédente : 4 126 millions d'EUR). Organiquement, c'est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions et désinvestissements, elles ont progressé de 2,9 %. Le résultat d'exploitation (EBIT) après ajustement des produits et dépenses exceptionnels ainsi que des dépenses pour restructuration a augmenté de 11,3 %, passant de 602 millions d'EUR à 670 millions d'EUR. Le résultat d'exploitation (EBIT) a progressé de 39,0 % et atteint 616 millions d'EUR, contre 444 millions d'EUR au même trimestre de l'année précédente.

La rentabilité des ventes ajustée (marge EBIT) a augmenté de 0,7 point, de 14,6 % à 15,3 %. La rentabilité des ventes a progressé de 3,3 points, passant de 10,8 % à 14,1 %. Le bénéfice net trimestriel ajusté après déduction des participations minoritaires a augmenté de 9,8 % par rapport à l'année précédente, passant de 437 millions d'EUR à 480 millions d'EUR. Le bénéfice net trimestriel s'est accru de 48,7 % pour s'établir à 461 millions d'EUR (année précédente : 310 millions d'EUR). Après déduction des participations minoritaires se montant à 15 millions d'EUR, le bénéfice net trimestriel s'est élevé à 446 millions d'EUR (année précédente : 298 millions d'EUR). Le résultat par action préférentielle (EPS) a progressé de 9,9 % de 1,01 Euro à 1,11 Euro. Après justement, il s'est accru de 49,3 % par rapport au même trimestre de l'année précédente, passant de 0,69 Euro à 1,03 Euro.

Avancée de l'implémentation de la stratégie

Au cours de l'exercice 2015, Henkel a progressé dans la mise en œuvre réussie de sa stratégie à horizon 2016. Ceci s'applique à l'ensemble des quatre priorités stratégiques : Outperform, Globalize, Simplify et Inspire.

Outperform : surpasser nos concurrents

Henkel a de nouveau renforcé ses marques phares en 2015. Persil (Le Chat en France), Schwarzkopf et Loctite ont au total généré 5,9 milliards d'EUR de ventes. La part des ventes des dix premières marques est passée de 59 à 61 % et a ainsi déjà dépassé le niveau de 60 % visé pour 2016. Cette hausse sensible par rapport à l'année précédente s'explique par les innovations, les investissements dans les marques phares et la percée sur des nouveaux marchés. D'autre part, dans les activités grand public (Laundry & Home Care et Beauty Care), plus de 45 % des ventes réalisées par Henkel ont porté sur des produits mis sur le marché depuis moins de trois ans. Dans le secteur d'activité Adhesive Technologies, la part des ventes des produits lancés au cours des cinq dernières années s'est élevée à près de 30 %. Les excellentes relations avec nos clients et partenaires commerciaux les plus importants ont de nouveau contribué en 2015 à accroître la part des ventes auprès d'eux.

Outre l’expansion de notre position compétitive, la digitalisation est une condition clé pour le succès futur des activités et Henkel s’est renforcé dans ce domaine dans toutes ses activités et ses process. En 2015, Henkel a continué de standardiser et d’intégrer le digital dans ses plateformes d’activités. L’entreprise a également amélioré en interne le travail en réseau et a développé avec succès ses activités digitales sur ses marchés et auprès de ses clients.

Globalize : mondialiser nos activités

Au cours de l'exercice 2015, Henkel a réalisé 43 % de ses ventes dans les marchés émergents. Cette part est donc légèrement inférieure à celle de l'année précédente. La faiblesse de certaines devises de ces marchés explique principalement cette situation. Après ajustement des fluctuations monétaires, les marchés émergents ont toutefois apporté une contribution majeure au succès des activités. Henkel va continuer d'étendre sa présence sur ces marchés.

Henkel a renforcé ses positions de leader sur les marchés matures. Le lancement des deux marques phares Persil (Le Chat en France) et Schwarzkopf sur le marché grand public aux Etats-Unis a été un tournant important en 2015. Ce lancement a contribué au retour à la croissance de Henkel sur son plus grand marché mondial et à l'amélioration des résultats.

Simplify : simplifier nos process

Henkel poursuit l'objectif de simplifier et d'optimiser ses activités et ses process dans toute l'entreprise, pour accroître l'efficacité et créer ainsi des avantages compétitifs. En 2015, Henkel a accompli des progrès significatifs en construisant un modèle évolutif avec des process standardisés, digitalisés et accélérés. À côté de cela, Henkel a développé avec succès une nouvelle organisation qui regroupe la chaîne logistique mondiale et les activités d'approvisionnement pour tous les secteurs d'activité. Fin 2015, plus de 3 000 personnes étaient désormais employées dans les six Centres de Services Partagés répartis dans le monde qui assurent le suivi global de nombreux process.

Inspire : renforcer notre équipe globale

L'excellence repose sur une stratégie claire et sur une équipe internationale forte pour sa mise en œuvre. Pour parvenir aux meilleures performances dans un environnement complexe et dynamique, Henkel a besoin d’un management solide et continuellement renforcé. Henkel propose à ses équipes – dans l'exercice de leurs activités ou par le biais de la Henkel Global Academy – de multiples possibilités de formation. La diversité des équipes, issues de cultures, d’expériences et de profils différents est également un important facteur de succès. Henkel promeut activement cette diversité et a réalisé ces dernières années des progrès significatifs dans ce domaine. En 2015, la part des salariés dans les marchés émergents s'élevait à 55 %. Le pourcentage des femmes occupant des postes de management a atteint près de 33 %.

Perspectives du Groupe Henkel pour 2016

Pour l'exercice 2016, Henkel table sur une croissance organique des ventes de 2 à 4 %. La croissance de chaque secteur d'activité devrait se situer, dans cet ordre de grandeur. Par ailleurs, Henkel s'attend à une légère augmentation de la part des ventes des marchés émergents. Par rapport à 2015, Henkel prévoit que la rentabilité des ventes ajustée (EBIT) s'inscrive en hausse à environ 16,5 %. La rentabilité des ventes ajustée dans les différents secteurs d'activité se maintiendra ou sera légèrement supérieure au niveau de l'année précédente. En ce qui concerne le résultat ajusté par action préférentielle, Henkel s'attend à une hausse comprise entre 8 et 11 %.

* Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration

Ce communiqué de presse en français est une traduction de la version originale.

Ce Communiqué de Presse contient des déclarations prévisionnelles basées sur ce que la Direction de Henkel AG & Co. KGaA pense être la meilleure évaluation actuelle de l’avenir. Des déclarations axées sur l’avenir sont caractérisées par l’utilisation de termes comme attendre, envisager, planifier, prévoir, partir du principe que, croire, estimer et d’autres formulations de ce genre. Ces informations ne peuvent être garanties en termes de performances futures. Ces déclarations prévisionnelles sont sujettes à des risques et incertitudes qui pourraient faire que les résultats ou la performance actuelle de Henkel AG & Co. KGaA et de ses sociétés affiliées diffèrent matériellement de ceux susmentionnés ou suggérés par ces déclarations. De nombreux risques et incertitudes résultent de plusieurs facteurs qui sont indépendants de la capacité de contrôle ou d’estimation précise de Henkel, tel que le contexte futur des marchés ou les conditions économiques, ainsi que le comportement des autres participants sur le marché. Henkel n’a pas l’intention de et ne s’engage en aucun cas à mettre à jour des déclarations prévisionnelles.

Rapport Annuel 2015 (Cover)