Henkel poursuit son développement réussi dans un environnement de plus en plus difficile

« Henkel a enregistré une solide performance au cours du deuxième trimestre. Nous avons généré une forte croissance organique des ventes, soutenue par un fort développement sur les marchés émergents et par un développement positif des marchés matures. Nous avons également réussi à augmenter significativement les bénéfices et la rentabilité. Les bénéfices ajustés par action préférentielle ont augmenté de 8,5 % pour atteindre 1,40 EUR et la rentabilité des ventes ajustée est portée à 17,6 %, un nouveau record pour Henkel. Tous les secteurs d'activité ont contribué au développement réussi de Henkel » a déclaré Hans Van Bylen, Président du Comité de Direction. « Je souhaite remercier nos équipes du monde entier pour leur contribution aux très bonnes performances du deuxième trimestre. »

« Nous nous félicitons également de la décision de l’acquisition de The Sun Products Corporation, décidée au Second trimestre. » Il s'agira d'une avancée majeure pour notre position en Amérique du Nord, l'une des plus importantes régions du monde pour Henkel. Une fois cette transaction menée à terme, nous serons numéro 2 sur le marché américain des produits de soin du linge. »

Concernant l’exercice 2016, Hans Van Bylen a indiqué : « Nous faisons face à un marché de plus en plus difficile, avec une croissance économique mondiale modérée, une dynamique de croissance ralentissante, de grandes incertitudes sur les marchés et une évolution défavorable du marché des changes. Nous sommes déterminés à atteindre nos objectifs ambitieux et nous chercherons à tirer profit de nos capacités à innover, de nos marques fortes et de nos positions de leader sur le marché.

Perspectives pour 2016 relevées pour l’objectif de marge EBIT ajustée

« Pour l’exercice 2016, nous nous attendons à une croissance organique des ventes comprise entre 2 et 4 % et à une augmentation des bénéfices ajustés par action préférentielle comprise entre 8 et 11 % » En ce qui concerne la marge EBIT ajustée, nous nous attendons maintenant à une augmentation dépassant ainsi les 16,5 %. Jusqu'ici, nous nous attendions plutôt à ce que ce chiffre atteigne environ 16,5 % », a déclaré Hans Van Bylen.

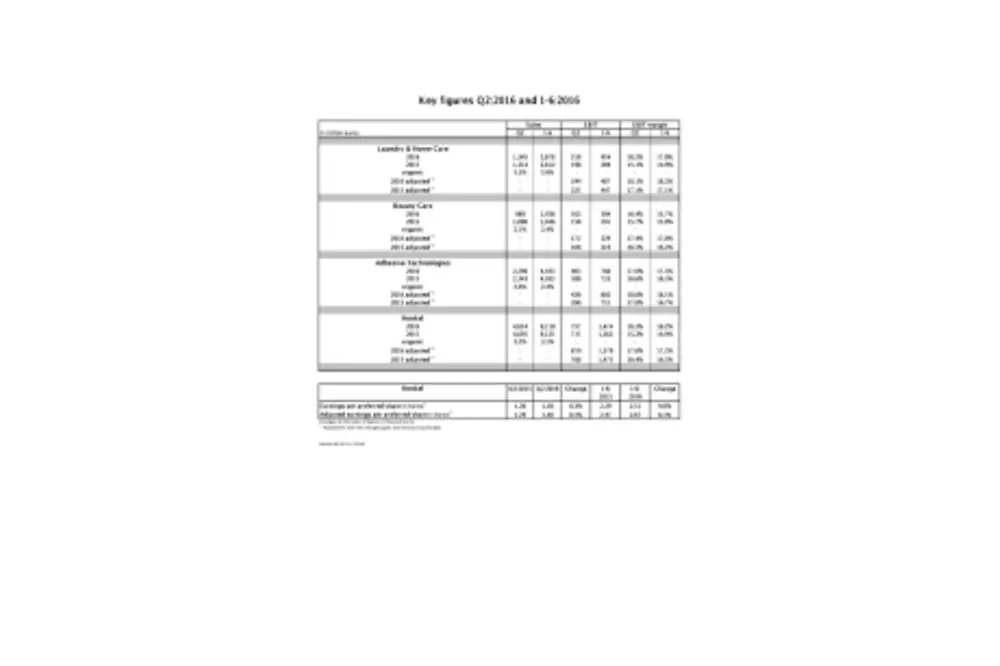

Développement des ventes et du résultat au deuxième trimestre 2016

Au cours du deuxième trimestre 2016, Henkel a généré une forte croissance organique des ventes – c’est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions et désinvestissements – de 3,2 %. En valeur nominale, les ventes ont baissé de 0,9 % pour atteindre 4 654 millions d'EUR suite aux effets négatifs, liés aux opérations de change, de 5,3 %.

Le secteur d'activité Laundry & Home Care a fortement augmenté ses ventes, avec une croissance organique de 5,3 %. Les ventes du secteur d'activité Beauty Care se sont également améliorées, avec une croissance organique de 2,1 %. Le secteur d'activité Adhesive Technologies a enregistré une solide croissance organique de ses ventes, de 2,6 %.

Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration, le résultat d'exploitation ajusté (EBIT) a progressé de 6,6 %, passant de 768 millions d’EUR à 819 millions d'EUR. Le résultat d'exploitation a augmenté de 5,8 %, passant de 715 millions d’EUR à 757 millions d'EUR.

La rentabilité des ventes ajustée (marge EBIT) a enregistré une hausse de 1,2 point pour atteindre 17,6 %. La rentabilité des ventes est passée de 15,2 % à 16,3 %.

Le résultat financier de Henkel s’est amélioré, de -11 millions d'EUR au deuxième trimestre 2015 à -1 million d'EUR. Une situation attribuable aussi bien à l'amélioration du résultat net d'intérêt et à une amélioration du résultat de change. Le taux d'imposition reporté s'est élevé à 24,3 % (même trimestre de l'année précédente : 24,6%).

Le bénéfice net trimestriel après déduction des participations minoritaires, s'est amélioré de 8,8 %, passant de 558 millions d'EUR à 607 millions d'EUR. Le bénéfice net trimestriel a augmenté de 7,7 %, passant de 531 millions d'EUR à 572 millions d'EUR. Après déduction des participations minoritaires, se montant à 11 millions d'EUR, le bénéfice net trimestriel s'est élevé à 561 millions d'EUR (même trimestre de l'année précédente : 521 millions d’EUR).

Le résultat par action préférentielle après ajustement (EPS) a augmenté de 8,5 %, passant de 1,29 EUR à 1,40 EUR. Sans ajustement, il s’est amélioré de 1,20 EUR à 1,30 EUR.

Le rapport du fonds de roulement net et des ventes s'est amélioré par rapport à l’an passé, de 1,3 point et se porte à 5,3%.

Bonne évolution des activités au cours du premier semestre 2016

Au cours du premier semestre, Henkel a assuré une forte croissance organique des ventes – c’est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions et désinvestissements – de 3,1 %, et tous les secteurs d'activité y ont contribué. En valeur nominale, les ventes ont légèrement baissé de 0,2 % pour atteindre 9 110 millions d'EUR suite aux effets négatifs liés aux opérations de change.

Le résultat d'exploitation ajusté a progressé de 6,4 % passant de 1 475 millions d'EUR à 1 570 millions d'EUR ; la rentabilité des ventes ajustée s'est améliorée, passant de 16,2 % à 17,2 %. Après déduction des parts minoritaires, le bénéfice net semestriel après ajustement s'est amélioré de 8,2 % en passant de 1 068 millions d'EUR à 1 156 millions d'EUR.

Le résultat ajusté par action préférentielle (EPS) a augmenté de 8,1 % ou 0,20 EUR, passant de 2,47 EUR à 2,67 EUR.

Au 30 juin 2016, la position financière nette de Henkel s'établissait à -118 millions d'EUR (31 décembre 2015 : 335 millions d’EUR). Ce changement par rapport à la fin 2015 est principalement dû aux dividendes payés et acquisitions.

Évolution des secteurs d'activité au cours du deuxième trimestre 2016

Le deuxième trimestre 2016 a vu l'amélioration de la croissance rentable du secteur Laundry & Home Care. Les ventes ont augmenté de 5,3 % par rapport à l'année passée, surpassant ici aussi les marchés concernés. En valeur nominale, les ventes ont progressé de 2,4 % pour atteindre 1 345 millions d’EUR (même trimestre de l'année précédente : 1 314 millions d’EUR).

Cette solide amélioration organique a principalement été due à la croissance des activités dans les marchés émergents. En Asie (hors Japon), le secteur d'activité a atteint une croissance à deux chiffres. Avec une très forte augmentation des ventes, les régions d'Europe de l'Est et d'Amérique latine ont également contribué aux bonnes performances. La région Afrique/Moyen-Orient a enregistré une très forte croissance dans le contexte délicat d'un marché toujours difficile. L'évolution des ventes a été solide sur les marchés matures. Les ventes dans la région Amérique du Nord ont fortement augmenté par rapport à l'année passée. En Europe de l'Ouest les ventes ont été positives dans un environnement où la concurrence fait rage.

Le résultat d'exploitation ajusté du secteur d'activité Laundry & Home Care a enregistré une très forte augmentation de 8,4 %, passant à 244 millions d'EUR. La rentabilité des ventes ajustée a fortement progressé de 1,0 point par rapport au deuxième trimestre 2015 pour atteindre 18,1 %. Le résultat d'exploitation a augmenté de 10,3 %, passant de 198 millions d’EUR à 218 millions d'EUR.

Le secteur d'activité Beauty Care a également maintenu sa croissance rentable au cours du deuxième trimestre 2016. Organiquement, les ventes ont augmenté de 2,1 %. Nominalement, les ventes ont atteint 988 millions d’EUR, contre 1 006 millions d'EUR au même trimestre de l'année précédente.

Le développement positif de ce secteur s'est poursuivi sur les marchés émergents avec une très forte augmentation organique des ventes. Les bons résultats ont bénéficié entre autres des développements des ventes à deux chiffres en particulier en Europe de l'Est et en Amérique latine. Les ventes dans la région Afrique/Moyen-Orient étaient inférieures au niveau du deuxième trimestre 2015, alors que la région Asie (hors Japon) a réalisé une forte croissance. Par rapport au même trimestre de l'année précédente, les ventes sur les marchés matures ont été légèrement plus faibles. En raison de concurrents toujours plus nombreux et de la pression intense exercée sur les prix, les ventes en Europe de l'Ouest et sur les marchés matures de la région Asie-Pacifique n'ont pas atteint le même niveau qu'au deuxième trimestre 2015. L'Amérique du Nord a enregistré une solide croissance organique des ventes.

Le résultat d'exploitation ajusté du secteur d'activité Beauty Care a enregistré une solide croissance de 3,6 %, pour s'établir à 172 millions d'EUR. La rentabilité des ventes ajustée a fortement progressé de 0,9 point pour atteindre un nouveau record de 17,4 %. Le résultat d'exploitation a augmenté de 2,0 % à 162 millions d'EUR.

Le secteur d'activité Adhesive Technologies a réalisé une solide croissance organique des ventes de 2,6 % au cours du deuxième trimestre. Nominalement, les ventes ont atteint 2 290 millions d’EUR (même trimestre de l'année précédente : 2343 millions d’EUR).

Les marchés émergents ont poursuivi leur performance positive, grâce à une bonne croissance organique des ventes. L'Amérique latine comme l'Europe de l'Est ont réalisé une croissance organique des ventes à deux chiffres. Les ventes en Afrique/Moyen-Orient enregistrent une solide croissance. Dans la région Asie (hors Japon), les ventes ont été légèrement inférieures à celles du même trimestre de l'année précédente, en raison principalement de l'affaiblissement de la croissance économique de la Chine. Les ventes sur les marchés matures ont été positives dans l'ensemble. Les activités en Europe de l'Ouest ont enregistré un très bon taux de croissance. Néanmoins, les ventes sur les marchés matures de la région Asie-Pacifique sont restées inférieures à celles du deuxième trimestre 2015. En Amérique du Nord, les ventes ont légèrement baissé par rapport au même trimestre de l'année précédente.

Le résultat d'exploitation ajusté du secteur d'activité Adhesive Technologies a augmenté de 7,1 % par rapport au même trimestre 2015, pour s'établir à 426 millions d'EUR. La rentabilité des ventes ajustée a fortement progressé de 1,6 point pour atteindre un nouveau record à 18,6 %. Le résultat d'exploitation a augmenté de 3,7 %, passant à 403 millions d'EUR.

Évolution par région au cours du deuxième trimestre 2016

Dans un environnement de marché très concurrentiel, les ventes de Henkel en Europe de l'Ouest ont enregistré une hausse organique de 1,1 %. En particulier, les pays du sud de l'Europe ainsi que le Royaume-Uni ont enregistré de très bonnes performances, alors que les ventes ont baissé en France et au Benelux. En valeur nominale, les ventes dans la région ont augmenté de 1,4 %, pour passer à 1 585 millions d'EUR. En Europe de l'Est, les ventes ont organiquement progressé de 9,7 % dans un environnement de marché difficile. Une augmentation notamment due aux activités en Russie, en Turquie et en Pologne. Dans la région, les ventes nominales ont atteint 698 millions d'EUR (même trimestre de l'année précédente : 707 millions d’EUR). La croissance dans la région Afrique/Moyen-Orient a continué d’être impactée par des troubles géopolitiques de certains pays. Le taux de croissance organique des ventes a néanmoins réussi à atteindre 4,4 %. Nominalement, les ventes ont atteint 333 millions d’EUR, contre 342 millions d'EUR au deuxième trimestre 2015.

En Amérique du Nord, les ventes ont organiquement progressé de 1,8 %. S'établissant à 932 millions d'EUR, les ventes nominales étaient au même niveau que l'année précédente (même trimestre de l'année précédente : 934 millions d’EUR). L'Amérique latine a enregistré une croissance organique des ventes à deux chiffres de 11%, une amélioration notamment due à la bonne performance du Mexique. Nominalement, les ventes ont atteint 266 millions d’EUR, contre 292 millions d'EUR au même trimestre de l'année précédente. En Asie-Pacifique, les ventes ont organiquement progressé de 0,4 %. Cette amélioration organique est notamment due à la performance de l'Inde et de la Corée du Sud, tandis que les performances en Chine ont baissé. Avec 808 millions d'EUR, les ventes nominales étaient inférieures à celles du deuxième trimestre 2015 (826 millions d'EUR).

Avec une augmentation des ventes organiques – des trois secteurs d'activité – de 6,1 %, les marchés émergents ont une fois encore fait une contribution supérieure à la moyenne à la croissance organique du Groupe. Suite aux effets négatifs liés aux opérations de change, les ventes nominales ont baissé de 4,0 % pour atteindre 1 964 millions d'EUR. Par conséquent, avec 42 %, la part des ventes du groupe sur les marchés émergents était légèrement inférieure à celle du deuxième trimestre 2015. Les ventes sur les marchés matures ont organiquement progressé de 1,0 % et se sont élevées à 2 659 millions d'EUR.

Perspectives du groupe Henkel pour 2016

Henkel a révisé ses perspectives pour l'année fiscale 2016. Henkel continue à s'attendre à une croissance des ventes organique de 2 à 4 %, et chaque secteur d'activité devrait se situer dans cette tranche. Pour la part des ventes des marchés émergents, Henkel s’attend maintenant à une légère diminution par rapport à l'année précédente en raison des effets négatifs liés aux opérations de change. En ce qui concerne la rentabilité des ventes ajustée (EBIT), Henkel s'attend maintenant à ce qu'elle atteigne un niveau supérieur à 16,5 %, et la rentabilité des ventes ajustée de chaque secteur d'activité devrait être supérieure à celle observée l'année précédente. Henkel s'attend à une augmentation des bénéfices ajustés par action préférentielle comprise entre 8 et 11 %.

Ce communiqué de presse en français est une traduction de la version originale.

* Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration.

Ce document contient des prévisions fondées sur les estimations et suppositions établies par la direction d’entreprise de Henkel AG & Co. KGaA. Les prévisions sont caractérisées par l’emploi de termes tels que attendre, avoir l’intention, planning, prédiction, supposer, croire, estimer, anticiper, prévoir, etc. De telles affirmations ne doivent pas être conçues comme une quelconque garantie que ces prévisions vont se réaliser. La performance et les résultats futurs effectivement réalisés par Henkel AG & Co. KGaA et ses filiales comportent de nombreux risques et incertitudes et peuvent par conséquent diverger sensiblement des prévisions initiales. Nombre de ces facteurs échappent au contrôle direct de Henkel et ne peuvent être évalués avec précision à l’avance, à commencer par l’environnement économique futur, et les actions des concurrents et d’autres acteurs impliqués sur les marchés. Henkel n’a pas l’intention de mettre à jour les prévisions et ne le fera jamais.