« 2016 a été une très bonne année pour Henkel. Malgré un environnement de marché difficile, les ventes et les bénéfices sont à des niveaux records et nous avons atteint nos objectifs financiers pour l'exercice, avec des bénéfices de haut niveau. Pour la première fois, le résultat d’exploitation ajusté a dépassé les 3 milliards d’EUR », a déclaré Hans Van Bylen, Président du Comité de Direction de Henkel. « En septembre nous avons conclu l'acquisition de Sun Products, la deuxième plus importante de l'histoire de l'entreprise. C'est une étape majeure pour Henkel, qui renforce considérablement sa branche Laundry & Home Care en Amérique du Nord. En novembre, nous avons présenté nos nouvelles ambitions et nos priorités stratégiques pour 2020 et au-delà. En s'appuyant sur nos bases solides, nos excellents résultats de 2016 et nos priorités clairement définies pour les années à venir, nous sommes engagés à poursuivre avec succès notre développement. »

Perspectives pour 2017

En ce qui concerne l‘exercice 2017, Hans Van Bylen a déclaré : « Nous nous attendons à ce que le contexte du marché reste fortement volatil et incertain. Néanmoins, sur la base de nos orientations stratégiques claires, de notre équipe mondiale forte et de nos marques et technologies innovantes avec des positions de leader, nous sommes bien positionnés pour poursuivre une croissance profitable : nous tablons sur une croissance organique des ventes comprise entre 2 et 4 % pour l'exercice 2017. La marge EBIT ajustée devrait progresser à plus de 17 % et le résultat ajusté par action préférentielle devrait atteindre une hausse comprise entre 7 et 9 %.»

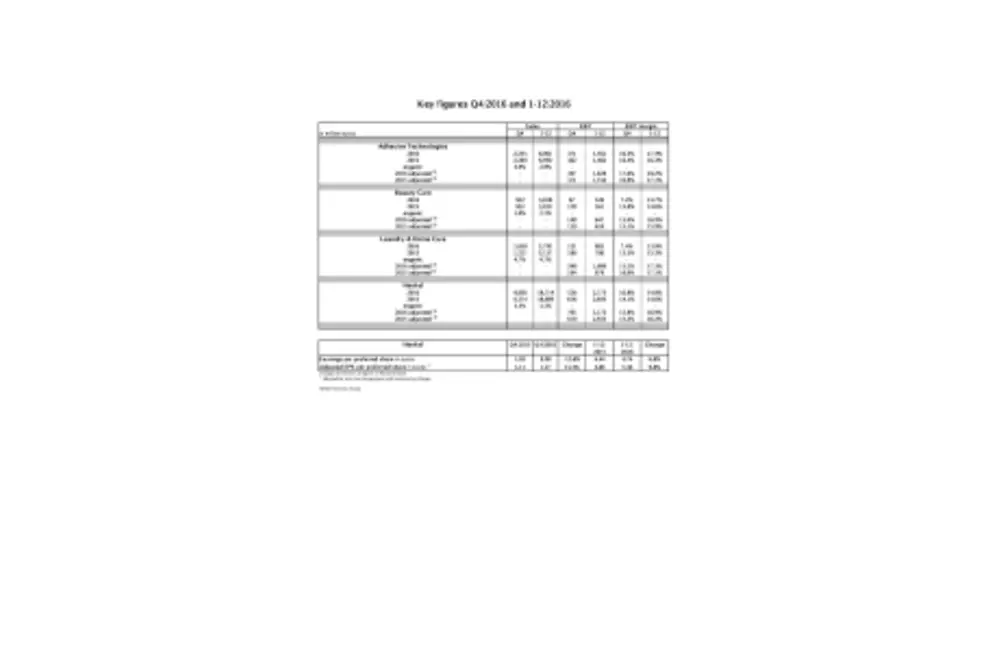

Développement des ventes et des bénéfices 2016

A 18 714 millions d’EUR les ventes de l’exercice 2016 ont atteint un nouveau record et ont cru de 3,5 % par rapport à l’année précédente. Après ajustement des effets liés aux opérations de change, les ventes ont progressé de 7,1 %. L’effet positif des acquisitions et désinvestissements s’est établi à 4 % résultant principalement de l’acquisition de Sun Products Corporation. Organiquement, c'est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions/désinvestissements, Henkel a enregistré une solide croissance de 3,1 %.

Tous les secteurs d'activité ont affiché une solide croissance organique de leurs ventes. Le secteur d'activité Adhesive Technologies a augmenté ses ventes, avec une croissance organique de 2,8 %. Dans le secteur d'activité Beauty Care (Cosmétiques), les ventes ont organiquement progressé de 2,1 %. La croissance organique du secteur d'activité Laundry & Home Care (Détergents & produits d'entretien) s'est élevée à 4,7 %.

Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration, le résultat d'exploitation ajusté (EBIT) s'est amélioré de 8,5 %, passant à 3 172 millions d'EUR (année précédente : 2 923 millions d’EUR). Les trois secteurs d'activité ont contribué à cette évolution positive. Le résultat d'exploitation (EBIT) s'est élevé à 2 775 millions d'EUR alors qu'il était de 2 645 millions d'EUR l'année précédente.

La rentabilité des ventes ajustée (marge EBIT) s'est accrue de 0,7 point, passant de 16,2 % à 16,9 % et établissant ainsi un nouveau record. La rentabilité des ventes a progressé de 0,2 point à 14,8 % (année précédente : 14,6 %).

Le résultat financier a progressé de -42 millions d'EUR à -33 millions d'EUR. Le coût de financement de l’acquisition de Sun Products Corporation a été plus que compensé par les effets positifs du remboursement de titre hybride.

Le bénéfice net annuel ajusté après déduction des participations minoritaires s'est amélioré de 10,0 % par rapport à l'année précédente, passant à 2 323 millions d'EUR (2015 : 2 112 millions d’EUR). Après déduction des participations minoritaires se montant à 40 millions d'EUR, le bénéfice net annuel enregistré a augmenté de 1 921 millions d'EUR à 2 053 millions d'EUR.

Le résultat par action préférentielle après ajustement a progressé de 9,8 %, passant de 4,88 % à 5,36 % et a atteint un nouveau record. Le résultat par action préférentielle est passé de 4,44 EUR à 4,74 EUR.

Le Comité de Direction, le Conseil de surveillance et le Comité des actionnaires proposeront à l'Assemblée générale du 6 avril 2017 d'augmenter le dividende par action préférentielle de 10,2 % à 1,62 EUR (année précédente : 1,47 EUR) et le dividende par action ordinaire de 10,3 % à 1,60 EUR (année précédente : 1,45 EUR). Cela serait le plus haut dividende de l’histoire de l’entreprise et la part du versement s’éléverait à 30,3 %.

Le rapport du fonds de roulement net et des ventes s’est amélioré de 0,3 point, passant de 3,8 % à 3,5 %.

La position financière nette au 31 décembre 2016 s'établissait à -2 301 millions d'EUR (31 décembre 2015 : 335 millions d’EUR). Le changement par rapport à la fin de l’année précédente est principalement du aux paiements pour acquisitions.

Développement des secteurs d'activité

Le secteur d'activité Adhesive Technologies a réalisé une solide croissance organique des ventes de 2,8 % en 2016, surpassant ainsi l'expansion du marché. Nominalement, les ventes ont atteint 8 961 millions d’EUR, contre 8 992 millions d'EUR au même trimestre de l'année précédente.

Les marchés émergents ont poursuivi leur bonne performance avec un forte croissance organique des ventes, avec une croissance à 2 chiffres dans la région Amérique Latine et une forte croissance dans la région Europe de l‘Est. L'Asie (hors Japon) a affiché une évolution solide. La performance des ventes sur la région Afrique/Moyen Orient a été positive en dépit des incertitudes politiques et de la déterioration des conditions économiques dans certaines parties de la région. Les performances sur les marchés matures sont restées au niveau de l'année précédente. La performance en Amérique du Nord a été positive alors que les ventes en Europe de l’Ouest se sont établies au même niveau que l’an passé. Les ventes sur les marchés matures de la région Asie/Pacifique n'ont pas atteint le niveau de l'année précédente,

Le résultat d’exploitation ajusté de l’activité Adhesive Technologies a augmenté de 6,2 % à 1 629 millions d’EUR comparé à l’année précédente. La rentabilité des ventes a enregistré une excellente hausse de 1,1 point pour atteindre un nouveau record de 18,2 %. Le résultat d'exploitation a augmenté de 6,8 %, à 1 561 millions d'EUR.

Le secteur d'activité Beauty Care (Cosmétiques) a maintenu sa croissance profitable des années précédentes. La croissance organique des ventes de 2,1 % a de nouveau été supérieure à la progression des marchés concernés. Nominallement, les ventes ont atteint 3 838 millions d‘EUR (2015: 3 833 millions d’EUR).

Au plan régional, la performance des activités a notamment été très forte dans les marchés émergents. L'Europe de l'Est et l'Amérique latine ont atteint un taux de croissance organique à deux chiffres. Les ventes en Asie (hors Japon) et en Afrique/Moyen Orient ont évolué de manière positive. Les marchés matures ont continué d’être marqués par une forte pression en termes de prix et de promotions. Dans cet environnement difficile, les ventes sur les marchés matures se sont établies à un niveau légèrement inférieur à celui de l’année précédente. Les ventes en Europe de l'Ouest et sur les marchés matures de la région Asie/Pacifique n'ont pas atteint le niveau de l'année précédente. En Amérique du Nord l’activité a enregistré une croissance solide par rapport à l’année précédente.

Le résultat d'exploitation ajusté du secteur d'activité Beauty Care (Cosmétiques) a augmenté de 6,1 %, passant à 647 millions d'EUR. La rentabilité des ventes a enregistré une forte hausse de 1,0 point pour atteindre un nouveau record de 16,9 %. Le résultat d'exploitation s'est élevé à 526 millions d'EUR alors qu'il était de 561 millions d'EUR l'année précédente.

Le secteur d'activité Laundry & Home Care a lui aussi poursuivi en 2016 sa croissance profitable des années précédentes. Avec une solide augmentation organique des ventes de 4,7 %, sa performance a été sensiblement meilleure que celle des marchés concernés. En valeur nominale, les ventes ont progressé de 12,8 % pour atteindre 5 795 millions d’EUR, notamment portées par les acquisitions conclues en 2016.

Avec une croissance organique très forte, les marchés émergents ont été une fois de plus les principaux moteurs de l’augmentation des ventes. En Asie (hors Japon), les ventes du secteur Laundry & Home Care (Détergents & produits d'entretien) ont atteint une croissance organique à deux chiffres. Les ventes en Afrique/Moyen Orient ont enregistré une évolution très positive. Les ventes en Europe de l'Est et en Amérique latine ont fortement augmenté, contribuant ainsi à une bonne progression. Les performances ont été solides sur les marchés matures. L'Amérique du Nord a enregistré une solide croissance des ventes et celle de l'Europe de l'Ouest a été positive.

Le résultat d'exploitation ajusté du secteur d'activité Laundry & Home Care a enregistré une augmentation à deux chiffres de 13,7 %, passant à 1 000 millions d'EUR. La rentabilité des ventes ajustée a progressé de 0,2 point pour atteindre un nouveau record à 17,3 %. Le résultat d'exploitation a augmenté de 2,2 %, passant de 786 millions d’EUR à 803 millions d'EUR.

Évolution par région

Dans un environnement de marché toujours marqué par une forte concurrence, les ventes en Europe de l'Ouest ont été organiquement au même niveau que l'année précédente. Les bonnes performances de l'Europe du Sud n'ont pas entièrement suffi à compenser la baisse des ventes en France. À 5 999 millions d'EUR, les ventes nominales dans la région ont été légèrement inférieures à celles de l'année précédente, en raison des effets négatifs liés aux opérations de change. En Europe de l'Est, les ventes ont organiquement progressé de 7,0 %. Une augmentation notamment due aux activités en Russie et en Turquie. En valeur nominale, les ventes dans la région ont augmenté de 0,7 %, pour passer à 2 713 millions d'EUR (année précédente : 2 695 millions d’EUR). En dépit de troubles politiques et sociaux dans certains pays, les ventes dans la région Afrique/Moyen Orient ont progressé organiquement de 5,6 %. En valeur nominale, les ventes ont augmenté de 3,7 %, pour passer à 1 378 millions d'EUR (année précédente : 1 329 millions d’EUR).

En Amérique du Nord, les ventes ont organiquement progressé de 1,7 %. S'établissant à 4 202 millions d'EUR, les ventes nominales ont augmenté de 15,2 % (année précédente : 3 648 millions d’EUR). L'acquisition de Sun Products Corporation a fortement contribué à cette augmentation des ventes nominales. L'augmentation des ventes organiques en Amérique latine a atteint 13,8 %, une augmentation notamment due aux très bonnes performances commerciales du Mexique, qui connaît une croissance à deux chiffres. Nominalement, les ventes ont atteint 1 055 millions d’EUR, contre 1 110 millions d'EUR l'année précédente. En Asie-Pacifique, les ventes ont organiquement progressé de 3,2 %. En valeur nominale, les ventes ont augmenté de 3,6 %, pour passer à 3 246 millions d'EUR.

Avec une augmentation des ventes organiques de 6,8 %, portée par tous les secteurs d'activité, les marchés émergents ont une fois encore apporté une contribution supérieure à la moyenne à la croissance organique du Groupe. Les ventes nominales ont été légèrement supérieures à celles de l'année précédente, à 7 814 millions d'EUR. Les marchés émergents ont représenté 42 % de ces ventes, soit un peu moins que l'année précédente en raison des effets des opérations de change et des acquisitions. Les ventes sur les marchés matures ont organiquement progressé de 0,4 % et se sont élevées à 10 779 millions d'EUR.

Perspectives du Groupe Henkel pour 2017

Pour l'exercice 2017, Henkel s'attend à une croissance organique des ventes comprise entre 2 et 4 %. La croissance de chaque secteur d'activité devrait se situer, dans cet ordre de grandeur. En ce qui concerne la rentabilité des ventes ajustée (EBIT), Henkel s'attend à ce qu'elle augmente par rapport à l'année précédente et dépasse 17 %. Henkel s'attend à une augmentation des bénéfices ajustés par action préférentielle comprise entre 7 et 9 %.

* Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration.

** Proposition aux actionnaires pour l’Assemblée générale annuelle du 6 avril 2017.

Ce document contient des prévisions fondées sur les estimations et suppositions établies par la direction d’entreprise de Henkel AG & Co. KGaA. Les prévisions sont caractérisées par l’emploi de termes tels que attendre, avoir l’intention, planning, prédiction, supposer, croire, estimer, anticiper, prévoir, etc. De telles affirmations ne doivent pas être conçues comme une quelconque garantie que ces prévisions vont se réaliser. La performance et les résultats futurs effectivement réalisés par Henkel AG & Co. KGaA et ses filiales comportent de nombreux risques et incertitudes et peuvent par conséquent diverger sensiblement des prévisions initiales. Nombre de ces facteurs échappent au contrôle direct de Henkel et ne peuvent être évalués avec précision à l’avance, à commencer par l’environnement économique futur, et les actions des concurrents et d’autres acteurs impliqués sur les marchés. Henkel n’a pas l’intention de mettre à jour les prévisions et ne le fera jamais.

Ce communiqué de presse en français est une traduction de la version originale.