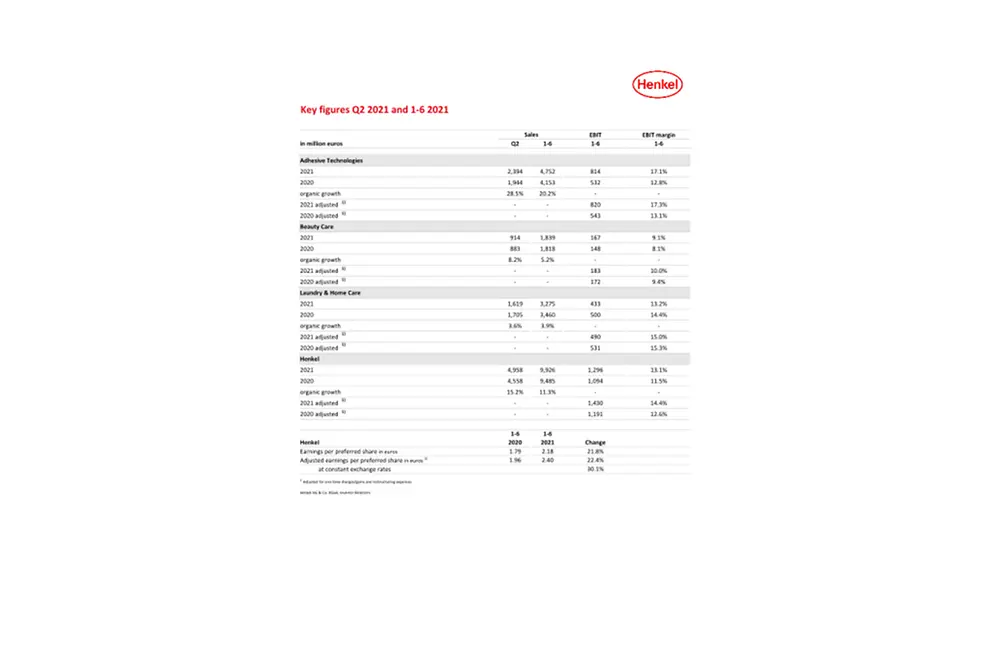

- Les ventes du groupe affichent une croissance organique de 11,3 % pour atteindre près de 10 milliards d’euros (croissance nominale : +4,7 %), soutenue par toutes les activités et régions

- Le résultat d’exploitation* atteint 1 430 millions d’euros, +20,1 %

- La marge EBIT* augmente à 14,4 %, +1,9 point de pourcentage

- Le résultat par action préférentielle (EPS)* progresse de +22,4 % à 2,40 euros, +30,1 % à taux de change constant

- Des progrès réalisés dans tous les domaines du programme de croissance ciblée (« purposeful growth »)

- Mise à jour des perspectives pour l’exercice 2021 : croissance plus élevée des ventes sans changement du résultat prévisionnel :

- Croissance organique des ventes : +6,0 à +8,0 % (précédemment : +4,0 à +6,0 %)

- Marge EBIT* : 13,5 à 14,5 % (précédemment : 14,0 à 15,0 %)

- Résultat par action préférentielle (EPS))* : augmentation à un niveau compris entre le haut d’un pourcentage à un chiffre et le milieu d’un pourcentage de la première dizaine à taux de change constants (inchangé)

Après un solide début d’exercice 2021, la croissance des ventes de Henkel s’est encore accélérée au cours du premier semestre et, après ajustement lié aux effets de change, ces dernières dépassent déjà le niveau d’avant la crise de 2019. Malgré la crise mondiale du coronavirus, qui continue d’avoir un impact défavorable sur l’environnement social et économique sur de nombreux marchés internationaux, Henkel a enregistré une forte croissance des ventes et des résultats au premier semestre. La croissance organique des ventes a atteint 11,3 % au cours des six premiers mois de 2021. Les ventes du groupe se sont élevées à près de 10 milliards d’euros, une augmentation de 4,7 % en valeur nominale.

Le résultat d’exploitation ajusté a augmenté de 20,1 % pour atteindre 1 430 millions d’euros et la marge EBIT ajustée a enregistré une augmentation de 1,9 point de pourcentage pour atteindre 14,4 %, une augmentation de 1,9 point de pourcentage par rapport à la même période l’an dernier. À taux de change constant, le résultat par action préférentielle après ajustement a augmenté de 30,1 %. Les effets liés à l’augmentation des coûts des matières premières au premier semestre ont notamment été compensés par une très forte croissance des volumes, ainsi que par des hausses des prix et par une gestion stricte des coûts et des améliorations de l’efficacité.

« Au premier semestre 2021, Henkel a continué d’être impacté par les effets de la pandémie de COVID-19. Néanmoins, nous avons réalisé une croissance à deux chiffres des ventes et du résultat. Après ajustement lié aux effets de change, les ventes ont déjà dépassé le niveau d’avant la crise de 2019. Ce résultat est principalement dû à l’esprit d’équipe et l’engagement exceptionnels de nos employés dans le monde entier, ainsi qu’à notre portefeuille équilibré et solide de marques à succès et de technologies innovantes dans les secteurs de la grande consommation et de l’industrie », a déclaré Carsten Knobel, Président du Comité de direction de Henkel.

Au premier semestre 2021, toutes les activités et toutes les régions ont contribué à la croissance organique des ventes. L’activité Adhesive Technologies a enregistré la plus forte croissance des ventes au premier semestre. Les ventes de l’activité ont augmenté organiquement dans toutes les régions et tous les marchés, donnant lieu au total à une croissance à deux chiffres. La forte reprise de l’économie mondiale a soutenu cette évolution. Henkel a également réalisé une croissance organique des ventes dans les activités Beauty Care et Laundry & Home Care. À cet égard, les résultats varient cependant d’un secteur à l’autre. Au sein de Beauty Care, l’activité à destination des professionnels de la coiffure a été le moteur de la croissance, avec un taux de croissance solide à deux chiffres après le ralentissement dû à la pandémie l’année dernière. En revanche, l’activité de grande consommation a enregistré au premier semestre 2021 des résultats inférieurs au niveau de l’exercice précédent, un affaiblissement des marchés ayant notamment entraîné une baisse des ventes organiques dans la catégorie des soins du corps. Au sein de l’activité Laundry & Home Care, la croissance a été principalement portée par les produits d’entretien (Home Care), qui a affiché une forte croissance organique des ventes. Le segment des lessives a également enregistré une bonne croissance organique des ventes.

« Au premier semestre, nous avons continué à faire de bons progrès dans la mise en œuvre de notre programme stratégique de croissance. Dans le cadre de notre gestion active de portefeuille, d’autres marques et activités ont comme prévu été cédées ou arrêtées. En parallèle, nous avons réalisé des acquisitions ciblées, notamment pour élargir notre portefeuille de marques durables. Cette année, nous nous concentrons tout particulièrement sur le renforcement de notre compétitivité dans les domaines de l’innovation, du développement durable et de la digitalisation, ainsi que sur la poursuite du développement de notre culture d’entreprise. Nous avons très bien progressé dans ces domaines au premier semestre et nous pensons être sur la bonne voie dans la mise en œuvre de notre programme pour une croissance qui a du sens », a ajouté Carsten Knobel.

Mise à jour des perspectives pour l’exercice 2021 : augmentation de la croissance des ventes sans changement du résultat prévisionnel par action

En ce qui concerne le reste de l’exercice 2021, Carsten Knobel a déclaré : « Dans l’ensemble, nous constatons une normalisation de la demande dans la plupart de nos activités. La reprise de la demande industrielle ayant été entamée dans de nombreuses régions dès le second semestre 2020, les taux de croissance devraient être nettement inférieurs au second semestre de l’exercice 2021 et ce malgré la poursuite de la relance économique. En outre, l’évolution de la pandémie reste très incertaine, de même que son impact sur la consommation et la production industrielle. En particulier, la hausse très importante des prix des matières premières et la tension sur les chaînes d’approvisionnement pèseront lourdement sur l’économie pour le restant de l’année. Nous travaillons dur et nous prenons des mesures de grande ampleur pour limiter l’impact de ces développements sur nos activités et notre rentabilité. Dans le même temps, nous continuerons à réagir rapidement et de manière flexible aux changements sur nos marchés et à poursuivre la mise en œuvre de notre programme de croissance. Compte tenu du contexte et des solides performances du premier semestre, nous avons mis à jour nos perspectives pour l’ensemble de l’année. Nous avons relevé nos prévisions de ventes et nous maintenons nos prévisions de résultat par action en l’état, malgré les vents contraires liés à l’inflation des coûts des matières premières. »

Henkel prévoit désormais une croissance organique des ventes de +6,0 à +8,0 % et une rentabilité des ventes ajustée (marge EBIT) comprise entre 13,5 et 14,5 %. En ce qui concerne le résultat par action préférentielle (EPS) après ajustement, à taux de change constant, Henkel prévoit toujours à une augmentation à un niveau compris entre le haut d’un pourcentage à un chiffre et le milieu d’un pourcentage de la première dizaine.

Développement des ventes et du résultat du groupe au premier semestre 2021

Avec 9 926 millions d’euros, les ventes du groupe Henkel au premier semestre 2021 ont augmenté de 4,7 % par rapport à l’exercice précédent (T2 : 4 958 millions d’euros, +8,8 %). Organiquement, c’est-à-dire après ajustement des effets liés aux opérations de change et aux acquisitions/désinvestissements, Henkel a enregistré une croissance à deux chiffres de 11,3 % (T2 : +15,2 %). Les acquisitions et les désinvestissements ont contribué à hauteur de 0,4 % (T2 : +0,1 %). Les effets de change ont eu un impact négatif sur les ventes à hauteur de 7,0 % (T2 : -6,5 %).

Les marchés émergents ont vu leurs ventes organiques augmenter de 21,5 % (T2 : +24,7 %). Les marchés matures ont enregistré quant à eux une croissance organique très positive de 4,5 % (T2 : +8,8 %).

En Europe de l’Ouest, les ventes organiques au premier semestre ont augmenté de 5,5 % (T2 : +10,7 %). L’Europe de l’Est a enregistré une croissance organique de 17,6 % (T2 : +24,1 %). Dans la région Afrique/Moyen-Orient, les ventes ont augmenté organiquement de 26,4 % (T2 : +31,7 %). L’Amérique du Nord a enregistré une augmentation des ventes organiques de 3,0 % (T2 : +6,3 %). L’Amérique latine a vu ses ventes organiques augmenter de 21,0 % (T2 : +34,2 %). En Asie-Pacifique, les ventes ont organiquement augmenté de 20,8 % (T2 : +17,3 %).

Le résultat d’exploitation ajusté (EBIT ajusté) a augmenté de 20,1 %, passant de 1 191 millions d’EUR au premier semestre de l’année dernière à 1 430 millions d’EUR.

La rentabilité des ventes ajustée (marge EBIT ajustée) a augmenté de 1,9 point de pourcentage, de 12,6 % à 14,4 %.

Le résultat par action préférentielle après ajustement a augmenté de 22,4 % : il est passé de 1,96 EUR au premier semestre 2020 à 2,40 EUR. À taux de change constant, le résultat par action préférentielle après ajustement a augmenté de 30,1 %.

Le rapport du fonds de roulement net et des ventes s’est encore amélioré, passant à 3,6 %, soit 80 points de base en deçà du niveau enregistré à la même période l’an dernier (4,4 %).

Le flux de trésorerie disponible de 471 millions d’EUR est à un niveau inférieur par rapport au premier semestre 2020 (940 millions d’EUR), notamment en raison d’une baisse du flux de trésorerie lié aux activités opérationnelles. Dans le contexte d’un résultat d’exploitation plus élevé, la baisse résulte de la croissance importante du fonds de roulement net par rapport à la fin de l’exercice 2020, en partie due à la forte expansion des volumes de vente.

Au 30 juin 2021, la position financière nette s’établissait à -1 035 millions d’EUR (31 décembre 2020 : -888 millions d’EUR).

Développement des activités au premier semestre 2021

Au premier semestre 2021, les ventes de l’activité Adhesive Technologies ont été nominalement en hausse de 14,4 %, passant de 4 153 millions d’euros par rapport à 4 752 millions d’euros à la même période l’an dernier (T2 : 2 394 millions d’euros, +23,1 %). Organiquement, les ventes ont augmenté de 20,2 % (T2 : +28,5 %). L’évolution constatée au premier semestre est fortement influencée par la reprise de l’économie mondiale, qui se poursuit dans toutes les régions et dans tous les secteurs d’activité. Le résultat d’exploitation ajusté a augmenté de 50,9 % au premier semestre 2021 pour atteindre 820 millions d’EUR. S’établissant à 17,3 %, la rentabilité des ventes ajustée a dépassé de 4,2 % le niveau constaté pendant les six premiers mois de 2020.

Les ventes organiques de l’activité Beauty Care ont augmenté de 5,2 % au premier semestre 2021 (T2 : +8,2 %). En valeur nominale, les ventes ont augmenté de 1,1 %, atteignant 1 839 millions d’EUR (T2 : 914 millions d’EUR, +3,5 %). La croissance des ventes est principalement due à la forte reprise de l’activité à destination des professionnels de la coiffure, qui avait souffert de l’impact des fermetures des salons liées à la pandémie au deuxième trimestre de l’année précédente. Le résultat opérationnel ajusté au premier semestre 2021 a dépassé celui de l’année précédente de 6,8 %, pour atteindre 183 millions d’EUR. S’établissant à 10,0 %, la rentabilité des ventes ajustée a également dépassé le niveau de l’année précédente.

L’activité Laundry & Home Care a réalisé une croissance organique des ventes de 3,9 % au premier semestre 2021 (T2 : +3,6 %). En valeur nominale, les ventes ont diminué de 5,3 % pour passer à 3 275 millions d’EUR (T2 : 1 619 millions d’EUR, -5,1 %). S’établissant à 490 millions d’EUR, le résultat d’exploitation ajusté est inférieur de 7,7 % à celui du même semestre l’an passé, principalement en raison d’importants effets de change adverses. S’établissant à 15,0 %, la rentabilité des ventes ajustée est légèrement inférieure au niveau constaté pendant les six premiers mois de 2020, notamment en raison de la hausse des coûts des matières premières et d’effets de change négatifs.

Programme de croissance ciblé : bonne progression

« Nous avons continuellement travaillé à la mise en œuvre de notre programme de croissance au cours du premier semestre 2021», a déclaré Carsten Knobel. En plus d’une gestion active de son portefeuille, Henkel se concentre sur deux aspects de son programme de croissance pour l’année en cours : premièrement, Henkel souhaite étendre son avantage concurrentiel en renforçant encore l’innovation, le développement durable et la digitalisation. Deuxièmement, l’entreprise souhaite renforcer encore sa culture d’entreprise. L’entreprise a bien progressé dans tous les domaines au cours du premier semestre 2021.

Dans le cadre de sa gestion active de portefeuille, Henkel a identifié des marques et catégories dont le chiffre d’affaires total dépasse le milliard d’euros, dont environ 50 % doivent être cédés ou arrêtées d’ici fin 2021. Les autres marques et activités devraient connaitre des améliorations durables en matière de performance. À ce jour, 60 % de la base de revenus de ces marques et activités a permis d’améliorer la dynamique des ventes. Malgré les incertitudes persistantes du marché, Henkel a déjà arrêté ou cédé des activités équivalant à un volume de ventes d’environ 350 millions d’euros, principalement dans les secteurs de la grande consommation. De plus, grâce à l’acquisition de Swania SAS réalisée en juillet 2021, la position de Henkel sur le marché des lessives et produits d’entretien engagés pour réduire l’impact sur l’environnement s'est renforcée et son portefeuille s’est élargi avec des marques complémentaires.

Pour renforcer encore son avantage concurrentiel, Henkel accélère le développement d’innovations impactantes, en renforçant le développement durable comme facteur de différenciation et la digitalisation de l’entreprise.

Un des piliers essentiels de la stratégie de Henkel repose sur une différenciation claire sur le marché grâce à des innovations réussies. Celles-ci ont soutenu la croissance de manière significative au cours du premier semestre de l'année. Dans le secteur Adhesive Technologies, Henkel a atteint une croissance à deux chiffres, avec des matériaux d’interface thermique innovants pour les applications 5G, soutenu par des co-développements avec de grands clients. L'activité Beauty Care a surperformé la croissance du marché des colorations grâce à des innovations fortes dans les marques Natural & Easy et Palette, gagnant des parts de marché par rapport à la période précédant la COVID-19. Dans le secteur à destination des professionnels de la coiffure, la relance de la marque IGORA Royal a contribué à la croissance. Soutenue par des innovations à succès telles que Somat Excellence 4in1 Caps et Pril Antibacterial, l'activité Laundry & Home Care a augmenté sa part de marché mondiale dans le secteur des produits vaisselle.

Le développement durable est depuis longtemps l’une des grandes forces de Henkel. L’entreprise occupe un rôle de premier plan dans le domaine, régulièrement confirmé dans les notations et classements, et entend faire du développement durable un facteur de différenciation concurrentielle.

Par exemple, Henkel a significativement étendu son partenariat avec Plastic Bank. L’objectif commun du partenariat est de prévenir la pollution plastique de l’environnement tout en améliorant la vie des personnes vivant dans la pauvreté. Henkel et Plastic Bank ont ouvert les trois premiers centres de collecte de déchets plastiques en Égypte, à proximité du Caire. Ce projet s’inscrit dans le cadre d’un partenariat à succès sur le long terme entre Henkel et Plastic Bank.

Les progrès réalisés dans le domaine du développement durable se reflètent également dans les produits destinés aux consommateurs et aux clients industriels. Dans l'activité Laundry & Home Care, la nouvelle marque Love Nature est déjà numéro trois du marché en pleine croissance des lessives et produits d’entretien durables en Allemagne. L'activité Beauty Care a poursuivi le développement de solutions d’emballage durables. Un emballage de recharge recyclable a été développé pour la marque Nature Box, utilisant plus de 70 % de plastique en moins que les emballages traditionnels. L'activité Adhesive Technologies a introduit une nouvelle technologie d'assemblage à base d’eau pour les chaussures, éliminant plusieurs étapes de production et permettant une réduction du CO2 allant jusqu’à 30 %.

Outre l’innovation et le développement durable, Henkel a fait de la digitalisation un levier clé pour renforcer sa compétitivité. Au premier semestre, la part des ventes générées via les canaux numériques a encore augmenté dans toutes les activités. Pour l’ensemble des activités de grande consommation, une croissance de plus de 30 % a été réalisée. Dans l'activité Adhesive Technologies, les ventes générées via le numérique ont encore progressé et, grâce à sa plateforme d’e-commerce, la croissance a atteint un pourcentage à deux chiffres au cours du premier semestre 2021. Par conséquent, la part des ventes générées pour les activités des adhésifs par le biais de la boutique en ligne a progressé de plus de 25 %. Au niveau du Groupe, la part des ventes en ligne a augmenté de 40 % pour atteindre environ 18% des ventes totales.

En outre, Henkel a conclu un partenariat stratégique avec Adobe, dans le but de renforcer encore son avantage concurrentiel grâce à la digitalisation de l’ensemble de l’entreprise. Une nouvelle plateforme numérique, axée sur les données pour les activités digitales et l’e-commerce, vise à accélérer les innovations numériques et à créer de nouvelles opportunités commerciales pour Henkel.

Poursuivre le développement de la culture d’entreprise de Henkel et accélérer la transformation culturelle sont d’autres éléments clés du programme de croissance ciblée. L’entreprise entend favoriser une culture collaborative. Au cours du premier semestre, Henkel a poursuivi l'adoption d’une série de mesures pour atteindre cet objectif et responsabiliser ses employés.

Henkel a développé un nouveau concept global appelé « Smart Work » sur l’avenir du travail et l’a présenté à ses employés. Il s'inspire d'un environnement de travail moderne pour l'après COVID-19, permettant une plus grande flexibilité et favorisant les modes de travail hybrides. Pour les emplois qui ne nécessitent pas une présence permanente sur site, ce concept offre aux employés la possibilité de travailler de manière mobile jusqu’à 40 %. Henkel a également redéfini la raison d’être de l’entreprise. Partout dans le monde, des employés ont été impliqués dans son développement pour garantir une raison d’être authentique et pertinente pour les employés. Elle porte avant tout sur l'esprit pionnier qui caractérise l’entreprise et ses employés depuis sa création et qui motive tous les employés. Il s’agit aussi d’œuvrer pour enrichir et améliorer le quotidien, des clients et de la société en général, en créant de la valeur durable.

« Notre raison d’être 'Pioneers at heart for the good of generations', décrit qui nous sommes chez Henkel, ce qui nous unit et le rôle que nous voulons jouer dans le monde. C’est bien plus qu’un slogan ou un mot à la mode. Nous sommes profondément engagés être à la hauteur de cette dernière au quotidien. Nous voulons utiliser notre esprit pionnier et entrepreneurial – pour nos employés, nos clients et nos consommateurs, nos actionnaires et pour le bien des générations actuelles et futures », a déclaré Carsten Knobel. « C’est pourquoi il est important d’avoir une compréhension commune de notre raison d’être et d’aligner consciemment nos actions en conséquence. »

« Nous sommes fiers de l'évolution positive des activités au premier semestre et des progrès réalisés dans la mise en œuvre de notre programme stratégique, en dépit des vents contraires continus dus à la pandémie de COVID-19 », a expliqué Carsten Knobel. « Nous allons poursuivre notre programme de croissance ciblée et allons faire preuve d'une grande flexibilité tout au long du reste de l’année pour répondre aux changements sur nos marchés, compte tenu des défis posés par la hausse des prix des matières premières et la tension sur les chaînes d’approvisionnement. »

* Après ajustement des produits et des dépenses exceptionnels, ainsi que des dépenses pour restructuration.

Ce document contient des prévisions fondées sur les estimations et suppositions établies par la direction d’entreprise de Henkel AG & Co. KGaA. Les prévisions sont caractérisées par l’emploi de termes tels que attendre, avoir l’intention, planning, prédiction, supposer, croire, estimer, anticiper, prévoir, etc. De telles affirmations ne doivent pas être conçues comme une quelconque garantie que ces prévisions vont se réaliser. La performance et les résultats futurs effectivement réalisés par Henkel AG & Co. KGaA et ses filiales comportent de nombreux risques et incertitudes et peuvent par conséquent diverger sensiblement des prévisions initiales. Nombre de ces facteurs échappent au contrôle direct de Henkel et ne peuvent être évalués avec précision à l’avance, à commencer par l’environnement économique futur, et les actions des concurrents et d’autres acteurs impliqués sur les marchés. Henkel n’a pas l’intention de mettre à jour les prévisions et ne le fera jamais.

Ce document contient – dans le cadre de reporting financier en vigueur qui n’est pas clairement défini – des indicateurs financiers supplémentaires qui sont ou peuvent être des moyens alternatifs d’évaluer les performances (indicateurs dits « non GAAP »). Ces indicateurs financiers supplémentaires ne doivent pas être pris en compte isolément ou comme des moyens de mesurer les actifs nets et les positions financières de Henkel ou le résultat de ses opérations ; tels que présentés dans le cadre de ses États financiers consolidés. D’autres entreprises qui utilisent ou décrivent des indicateurs de performance portant le même nom peuvent les calculer d’une manière différente.

Ce communiqué est publié à titre informatif uniquement et ne représente pas un conseil en investissement. Ce n'est pas une offre de vente de titres ni une demande d'offre d'achat de titres.