- Résultats de l’année 2022 :

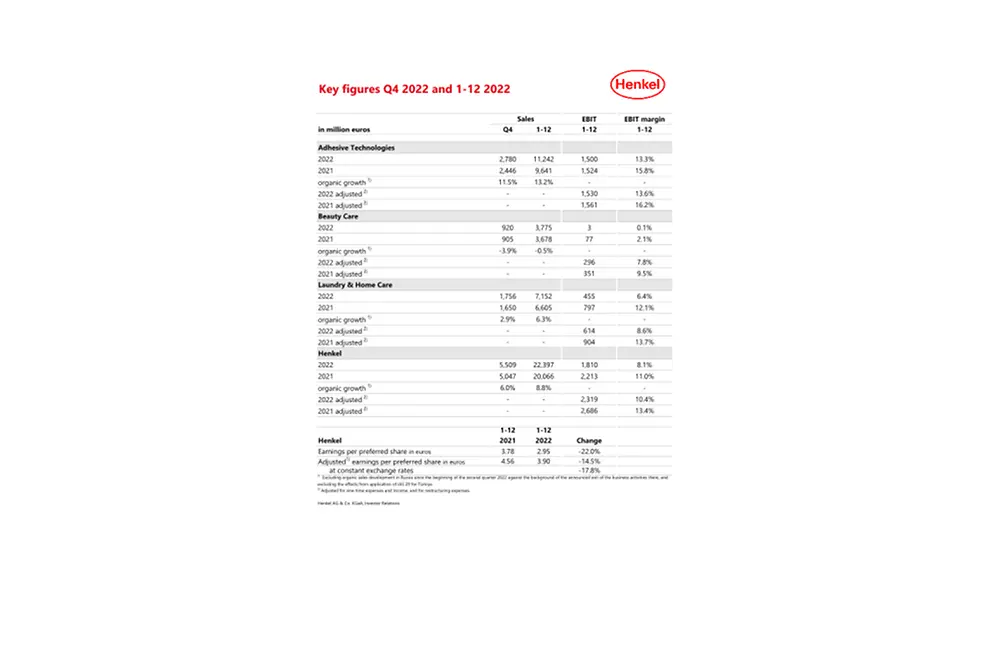

- Chiffre d’affaires du Groupe : 22,4 milliards d’euros, croissance organique* de 8,8 %

- Résultat d’exploitation (EBIT)** : 2,3 milliards d’euros, -13,7 %

- Marge EBIT** : 10,4 %, -3,0 pp

- Bénéfice par action privilégiée (BPA)** : 3,90 euros, -17,8 % à taux de change constant

- Proposition de dividende au niveau de l’année précédente : 1,85 euros par action privilégiée

- Bons progrès dans la mise en œuvre du plan de croissance ciblée

- Nouvelle entité Consumer Brands lancée

- La stratégie de développement durable du groupe progresse dans les domaines clés

- Perspectives pour l’exercice 2023 : poursuite de la croissance

- Croissance organique des ventes : 1,0 à +3,0 %

- Marge EBIT** : 10,0 à 12,0 %

- Bénéfice par action préférentielle (BPA)** : entre -10,0 et +10,0 % (à taux de change constant)

« En 2022, nous avons réalisé une croissance significative de nos ventes et une performance solide des bénéfices au cours d’une année très difficile - et nous avons mis en œuvre d’importantes mesures stratégiques. Nous avons réussi à compenser partiellement l’augmentation spectaculaire des coûts des matières premières et de la logistique par des prix plus élevés et des améliorations continues de l’efficacité. Cela se reflète dans notre chiffre d’affaires, qui a atteint un nouveau record à environ 22,4 milliards d’euros, et dans notre résultat d’exploitation de 2,3 milliards d’euros. Sur cette base, nous proposons à nos actionnaires un dividende stable au niveau de l’année précédente. En fusionnant nos activités grand public au sein de l’entité Consumer Brands, nous avons également lancé avec succès l’une des plus grandes transformations qu’ait connu notre entreprise au cours des dernières décennies », a déclaré le Président du Comité de direction de Henkel, Carsten Knobel.

« Grâce au solide engagement de notre équipe mondiale, à notre culture forte et à une stratégie de croissance claire et à long terme, nous avons globalement bien maîtrisé les défis de l’exercice passé. Je pense que nous sommes bien équipés pour diriger Henkel en ces temps difficiles et pour atteindre nos objectifs ambitieux. Nous sommes prêts à poursuivre notre croissance au cours de l’exercice actuel, avec nos deux activités Adhesive Technologies et Consumer Brands. »

Chiffre d’affaires et bénéfice du groupe pour l’exercice 2022

Les ventes du Groupe Henkel ont atteint 22 397 millions d’euros au cours de l’exercice 2022. Cela correspond à une croissance nominale de 11,6 % et à une croissance organique des ventes significative de 8,8 %, grâce à des augmentations de prix dans toutes les activités. L’impact des acquisitions et des cessions sur les ventes a été légèrement négatif, à -1,1 %. Les effets de change ont eu un impact positif sur les ventes de 3,9 %.

L’activité Adhesive Technologies a enregistré une croissance organique des ventes à deux chiffres de 13,2 %, à laquelle tous les secteurs d’activité ont contribué. L’évolution organique des ventes dans le secteur d’activité Beauty Care a été légèrement négative, à -0,5 %. Alors que la reprise en cours dans le secteur Hair Professional a eu un effet positif, les activités grand public de l’activité Beauty Care ont été impactées par la mise en œuvre des mesures de portefeuille annoncées. L’activité Laundry & Home Care a généré une importante croissance organique des ventes de 6,3 %, principalement grâce au secteur d’activité Laundry.

Les marchés émergents ont enregistré une croissance organique des ventes à deux chiffres de 13,3 %. Les activités sur les marchés matures ont enregistré une forte performance organique des ventes de 5,2 %.

Le résultat d’exploitation ajusté (EBIT ajusté) a atteint 2 319 millions d’euros, contre 2 686 millions d’euros pour l’exercice 2021 (-13,7 %). L’impact de la hausse significative des prix des matières premières et de la logistique a pesé sur la rentabilité du Groupe et n’a pu être entièrement compensé par l’évolution positive des prix et la poursuite des mesures visant à réduire les coûts et à accroître l’efficacité de la production et de la chaîne d’approvisionnement.

Avec 10,4 %, le rendement ajusté sur les ventes (marge EBIT ajustée) a été inférieur au niveau de l’année précédente (2021 : 13,4 %).

Le bénéfice ajusté par action préférentielle a diminué de -14,5 % pour atteindre 3,90 euros (année précédente : 4,56 euros). À taux de change constant, cela correspond à une évolution de -17,8 %.

Le fonds de roulement net en pourcentage des ventes a augmenté de 4,5 %, soit 2,3 points de pourcentage de plus que l’année précédente. Cette augmentation du fonds de roulement net s’explique avant tout par la hausse sensible des prix des matériaux directs.

Le flux de trésorerie disponible a atteint 653 millions d’euros, soit une baisse significative par rapport à l’année précédente (2021 : 1 478 millions d’euros). Cela est dû à l’augmentation du fonds de roulement net et à la diminution des flux de trésorerie provenant des activités d’exploitation en raison de la baisse du résultat d’exploitation.

La position financière nette était de -1 267 millions d’euros (31 décembre 2021 : -292 millions d’euros). Cela reflète également les dépenses liées au programme de rachat d’actions lancé en février 2022, ainsi que le paiement de dividendes effectués au deuxième trimestre.

Le comité de Direction, le conseil de surveillance et le comité des actionnaires proposeront à l’assemblée générale annuelle du 24 avril 2023 un dividende stable par rapport à l’année précédente de 1,85 euro par action privilégiée et de 1,83 euro par action ordinaire. Cela équivaut à un ratio de distribution de 46,6 %, ce qui est supérieur à la fourchette cible de 30 à 40 % et reflète la charge inhabituelle sur les bénéfices causée notamment par la hausse considérable des prix des matières premières et des coûts logistiques. Ce versement est rendu possible grâce à la solide base financière et à la faible dette nette du Groupe Henkel. Ainsi, Henkel peut maintenir la continuité des dividendes pour ses actionnaires.

Performance des activités au cours de l’exercice 2022

Au cours de l’exercice 2022, les ventes de l’activité Adhesive Technologies ont enregistré une hausse nominale de 16,6 % pour atteindre 11 242 millions d’euros. Les ventes organiques ont augmenté de 13,2 %. Cette croissance des ventes est due à une évolution à deux chiffres des prix. Le résultat d’exploitation ajusté était légèrement inférieur à celui de l’année précédente, à 1 530 millions d’euros (2021 : 1 561 millions d’euros). Le rendement ajusté sur les ventes a atteint 13,6 %, contre 16,2 % l’année précédente. Cette situation s’explique principalement par une baisse de la marge brute, affectée par l’augmentation substantielle du prix des matériaux directs.

Concernant l’activité Beauty Care, les ventes nominales ont enregistré une baisse de 2,6 % au cours de l’exercice 2022 pour atteindre 3 775 millions d’euros. Les ventes organiques ont légèrement diminué de 0,5 %. Cela est dû à différents développements. Alors que l’activité Hair Professional a enregistré une très forte croissance des ventes, l’activité grand public a été inférieure sur le plan organique par rapport au niveau de l’année précédente, notamment en raison de la mise en œuvre des mesures de portefeuille annoncées. Le résultat d’exploitation ajusté a atteint 269 millions d’euros (année précédente : 351 millions d’euros). Le rendement ajusté sur les ventes a diminué à 7,8 % (année précédente : 9,5 %). Outre la baisse de la marge brute, cela s’explique en partie par une légère augmentation des investissements en marketing et en publicité.

Les ventes nominales de l’activité Laundry & Home Care ont augmenté de 8,3 % au cours de l’exercice 2022, pour atteindre 7 152 millions d’euros. Les ventes organiques ont augmenté de 6,3 %. L’augmentation du chiffre d’affaires a été déterminée par les prix, tandis que les volumes ont diminué. Avec 614 millions d’euros, le résultat d’exploitation ajusté est inférieur au niveau de l’année précédente (904 millions d’euros). Le rendement ajusté sur les ventes a diminué à 8,6 %, principalement en raison de la baisse de la marge brute due à la hausse significative des prix des matières premières et de la logistique et à l’augmentation des dépenses de marketing et de publicité.

Perspectives 2023

La croissance économique mondiale devrait continuer à s’affaiblir en 2023. Selon les estimations actuelles, l’environnement économique mondial devrait rester inflationniste au cours de l’exercice 2023, en raison des augmentations prévues du coût de la main-d’œuvre et du maintien des coûts élevés de l’énergie et des matières premières. Dans ce contexte, les prix moyens des matériaux directs devraient augmenter d’un pourcentage à un chiffre, faible ou moyen, par rapport à la moyenne annuelle de 2022. En outre, les taux d’intérêt devraient rester sensiblement plus élevés que les années précédentes. Il est donc supposé que la demande industrielle sera plus faible que l’année précédente et que la dynamique de croissance de la demande des consommateurs dans les domaines clés du secteur des biens de grande consommation de Henkel ralentira. En outre, les activités commerciales en Russie devraient être cédées d’ici la fin du premier trimestre 2023.

En tenant compte de ces facteurs, Henkel prévoit de générer une croissance des ventes organiques comprise entre 1,0 et 3,0 % pour l’exercice 2023, les deux activités devant se situer dans cette fourchette. Le rendement ajusté des ventes (marge EBIT ajustée) devrait se situer entre 10,0 et 12,0 %. La rentabilité ajustée des ventes devrait se situer entre 13,0 et 15,0 % pour Adhesive Technologies et entre 7,5 et 9,5 % pour l’activité Consumer Brands. Pour les bénéfices ajustés par action préférentielle (EPS) à taux de change constant, Henkel s’attend à une évolution de l’ordre de -10,0 à +10,0 %.

Mise en œuvre réussie du plan de croissance ciblée

Malgré un environnement macroéconomique et géopolitique difficile, Henkel a continué à mettre en œuvre sa stratégie de manière cohérente en 2022. L’entreprise a continué à développer son portefeuille d’activités et de marques, a renforcé son avantage concurrentiel dans les domaines de l’innovation, du développement durable et du digital, a optimisé ses modèles opérationnels et a favorisé sa culture d’entreprise. L’un des principaux axes stratégiques en 2022 a été la fusion des activités Laundry & Home Care et Beauty Care au sein de l’entité Consumer Brands.

Mise en place réussie de la nouvelle entité Consumer Brands

Fin janvier 2022, Henkel a annoncé l’une des plus grandes transformations que l’entreprise ait connu au cours des dernières décennies : la fusion de ses deux activités grand public en une seule entité, Henkel Consumer Brands. La nouvelle branche, qui a été mise en place avec succès depuis le début de l’année 2023, regroupe sous un même toit toutes les marques grand public, toutes catégories confondues, y compris les marques emblématiques telles que Persil (Le Chat en France) ou Schwarzkopf et l’activité Hair Professional. Ainsi, Henkel est en train de créer une plateforme multi-catégorie pour une croissance future, d’environ 11 milliards d’euros de ventes en 2022.

Avec cette fusion, Henkel entend augmenter sa rentabilité dans le secteur des biens de grande consommation, et ainsi la rentabilité de l’ensemble du Groupe, et générer une dynamique de croissance supplémentaire. À cette fin, le portefeuille autour des catégories mondiales Laundry & Home Care et Hair Care sera axé sur les catégories et les marques stratégiques présentant un potentiel de croissance et de marge intéressant. Au cours de l’intégration, d’importantes synergies sont attendues, dont une partie sera utilisée pour réaliser des investissements ciblés dans des priorités stratégiques telles que l’innovation, le développement durable et le digital, ainsi que pour renforcer la marge et le profil de croissance de l’entité.

À moyen terme, Henkel vise à réaliser des économies brutes (avant réinvestissements) d’environ 500 millions d’euros. Le potentiel de synergie résulte de l’adaptation des structures commerciales et administratives, d’une publicité et d’un marketing plus ciblés et d’une chaîne d’approvisionnement optimisée. La mise en œuvre se fera en deux phases : dans un premier temps, les mesures mises en œuvre d’ici la fin de l’année 2023 permettront de réaliser des économies nettes d’environ 250 millions d’euros sur une base annuelle - avec un impact complet sur les bénéfices à partir de 2024. De premières économies nettes d’environ 60 millions d’euros ont déjà été réalisées en 2022.

L’entreprise a également réalisé de solides progrès dans la transformation de son portefeuille à destination du grand public : sur ce point, Henkel avait annoncé faire une revue de portefeuille correspondant à des ventes d’un montant total allant jusqu’à 1milliard d’euros. En 2022, environ 400 millions ont déjà été exécutés avec succès - environ 200 millions d’euros concernent des mesures d’optimisation du portefeuille, les 200 millions restants sont attribuables à des cessions. Il en résulte une transformation fondamentale du portefeuille avec le retrait mondial du Groupe des catégories de soins bucco-dentaires et de soins de la peau, ainsi que de certains marchés de soins du corps. À l’avenir, Henkel continuera à revoir son portefeuille et à réduire la complexité.

La deuxième phase de la mise en œuvre sera axée sur l’excellence de la chaîne d’approvisionnement. À cette fin, Henkel souhaite améliorer l’efficacité de sa propre structure de production et optimiser son réseau de fabricants sous contrat et ses coûts d’approvisionnement. En accord avec le principe « One face to the customer » , l’entreprise souhaite également favoriser l’intégration commerciale grâce à des capacités logistiques optimisées. La deuxième phase de l’intégration est actuellement lancée, et les mesures devraient être en grande partie mises en œuvre d’ici fin 2025. Grâce à ces mesures, Henkel prévoit des économies nettes annuelles supplémentaires d’environ 150 millions d’euros, qui seront pleinement réalisées à partir de 2026. Dans le même temps, la deuxième phase est associée à des coûts non récurrents d’environ 250 millions d’euros et à des dépenses d’investissement. Les éléments correspondants pour 2023 sont inclus dans les perspectives de cet exercice.

Progrès constants dans tous les piliers stratégiques du plan de croissance ciblée

Dans le cadre de la gestion active de son portefeuille, outre l’arrêt ou la cession d’activités, Henkel a continué à développer son portefeuille par le biais d’acquisitions. La société a acquis les activités de Shiseido dans le secteur des salons de coiffure dans la région Asie-Pacifique et a ainsi renforcé sa position sur ce marché attractif avec ses produits de soins, de coloration et de coiffure capillaires haut de gamme. Dans l’activité Adhesive Technologies, Henkel a étendu son expertise dans les technologies de surface innovantes et les solutions de gestion thermique grâce à deux acquisitions technologiques.

En 2022, Henkel a de nouveau lancé de nombreuses innovations sur le marché, répondant à des tendances significatives et créant de la valeur pour les clients et les consommateurs. Au sein de l'activité Adhesive Technologies, une nouvelle solution de revêtement conducteur destinée au marché en pleine expansion des batteries de véhicules électriques a été présentée. Cette technologie améliore les performances des batteries en augmentant la conductivité à l’intérieur de l’élément de la batterie jusqu’à 30 % et permet également de réduire de plus de 20 % la consommation d’énergie globale dans le processus de fabrication. Au sein de l’activité Beauty Care, par exemple, Henkel a lancé Colour Alchemy, une innovation en matière de coloration capillaire pour des effets de couleur uniques basés sur son expertise de pointe en matière de technologie capillaire. Et au sein de l’activité Laundry & Home Care, des gels nettoyants innovants pour lave-vaisselle ont été lancés sous la marque Somat.

En outre, Henkel a ancré davantage le développement durable dans sa stratégie d’entreprise. L’année dernière, Henkel a présenté son « Cadre d’ambitions de développement durable 2030+ » avec de nouvelles ambitions et de nouveaux objectifs. En 2022, Henkel a augmenté la proportion d’électricité provenant de sources renouvelables à hauteur de 70 %, ce qui rapproche l’entreprise de son ambition de mener des activités ayant une contribution positive pour le climat d’ici 2030. Henkel a également renforcé la dimension durable de son portefeuille de produits, par exemple en utilisant davantage de matières premières renouvelables et recyclées. Grâce à un partenariat avec BASF, Henkel vise à remplacer jusqu’à 110 000 tonnes de matières premières chimiques pour les produits de grande consommation fabriqués en Europe par des matières premières renouvelables (biomasse), dans le cadre d’un processus de bilan massique. En outre, Henkel a également émis une nouvelle obligation d’un montant de 650 millions d’euros, qui est liée à la réalisation d’objectifs de développement durable spécifiques.

Henkel a également progressé en matière de digital et a augmenté la part des ventes digitales dans les ventes du Groupe à plus de 20 %. En outre, les structures ont été optimisées au sein de l’entité dédiée au digital de l’entreprise, Henkel dx, et de nouvelles opportunités commerciales ont été créées, la plateforme commerciale digitale RAQN y ayant largement contribué.

En ce qui concerne les modèles opérationnels prêts pour l’avenir, l’accent a été mis en 2022 sur la fusion des branches Laundry & Home Care et Beauty Care.

En outre, la culture d’entreprise a été renforcée - sur la base de la raison d’être du groupe « Pioneers at Heart for the Good of Generations » et des « Leadership Commitments » établis par Henkel. À cet égard, Henkel a continué à mettre en œuvre de nouveaux programmes de formation et de développement, ainsi que le concept holistique de « Smart Work », qui fournit un cadre global pour les différents modes de travail, le design de l’environnement de travail et les initiatives contribuant au bien-être des employés.

« Nous sommes profondément convaincus qu’avec l’entité Consumer Brands nous avons établi les bases d’une nouvelle croissance rentable de notre activité grand public et de l’ensemble de notre entreprise. Au sein d’Adhesive Technologies, nous nous concentrons systématiquement sur les tendances clés du développement durable, de la mobilité et de la connectivité et nous voulons tirer parti de la position globale de leader de cette entité pour accroître davantage sa croissance et sa rentabilité dans les années à venir. Nous sommes donc bien positionnés. Nous avons la bonne stratégie et une équipe solide. Je suis convaincu que nous atteindrons nos objectifs ambitieux et que nous mettrons en œuvre avec succès notre plan de croissance ciblée », a résumé Carsten Knobel.

* Hors développement organique des ventes en Russie depuis le début du deuxième trimestre 2022 dans le contexte de l’abandon annoncé des activités dans ce pays et hors effets de l’application de la norme IAS 29 pour la Turquie.

** Ajusté pour tenir compte des dépenses et des revenus ponctuels, ainsi que des frais de restructuration.

Ce communiqué est une traduction du communiqué original en anglais.