« 2013 a été un exercice très réussi pour Henkel. Nous avons atteint nos objectifs financiers et réalisé des progrès significatifs dans l'application de notre stratégie 2016, malgré un environnement de marché marqué par des défis et très concurrentiel », a déclaré Kasper Rorsted, Président du Comité de Direction. « Tous nos secteurs d'activité ont enregistré une croissance profitable et ont étendu leurs parts de marché. Toutes les régions ont contribué à la solide croissance organique des ventes. Comme pour les exercices précédents, les marchés émergents ont enregistré un très fort développement. Toutefois, dans ces pays, les effets liés au taux de change ont eu un plus fort impact sur les ventes. »

S'agissant de l'exercice 2014, Kasper Rorsted a ajouté : « L’environnement économique reste difficile ; l'impact des effets liés aux opérations de change notamment se fera toujours ressentir, notamment au premier semestre. Dans ce contexte, la poursuite de la simplification et l'amélioration de nos process et structures continueront de jouer un rôle important pour gagner encore en flexibilité et efficacité. Nous nous focalisons sur l’implémentation de notre stratégie pour atteindre nos objectifs financiers ambitieux de 2016. »

« Nous comptons sur une croissance organique des ventes comprise entre 3 et 5 % pour l'exercice 2014. En ce qui concerne la marge EBIT ajustée, nous attendons une hausse à 15,5 % environ ainsi qu'une amélioration du résultat ajusté par action préférentielle dans la tranche supérieure d'une plage à un chiffre », indique Kasper Rorsted pour résumer les objectifs financiers de 2014.

En ce qui concerne l'augmentation de la part des dividendes proposée, Kasper Rorsted ajoute : « Nous souhaitons faire bénéficier nos actionnaires du développement fructueux de Henkel. Une profitabilité sensiblement meilleure et une forte position financière nous permettent d'augmenter la part du versement des dividendes qui s'élevait à près de 25 % jusqu'à ce jour, à 30 % pour 2013. À l'avenir, cette part variera entre 25 et 35 % du bénéfice net annuel ajusté après prise en compte des intérêts minoritaires et des éléments exceptionnels. Ceci n’impactera pas notre flexibilité stratégique et notre stratégie financière. »

Développement des ventes et du résultat 2013

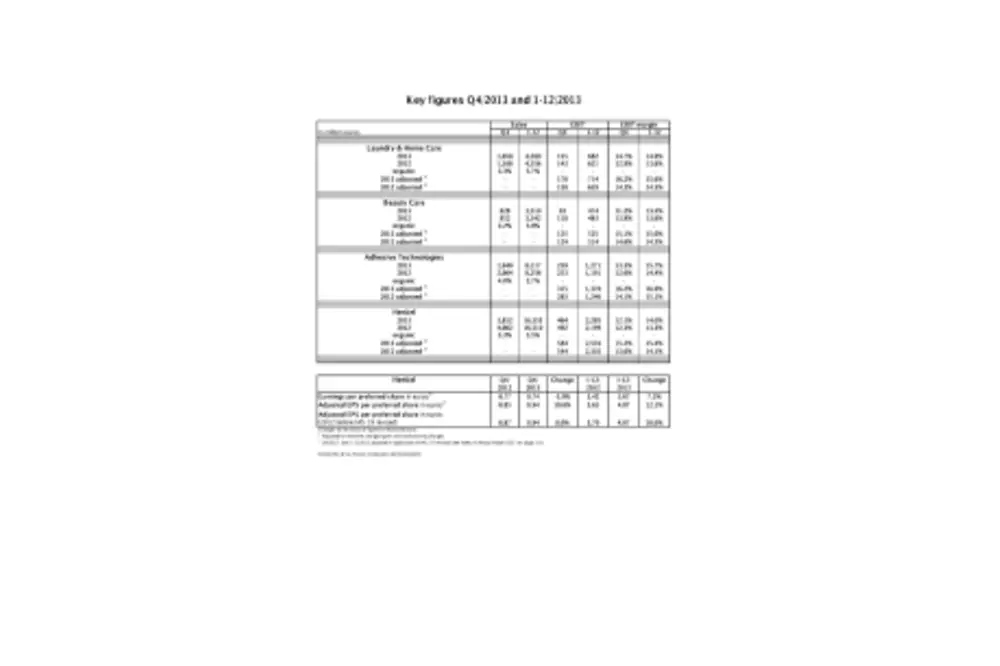

Durant l'exercice 2013, les ventes de 16 355 millions d'EUR sont restées légèrement inférieures au niveau de l'année précédente. Organiquement, c’est-à-dire après ajustement des effets liés aux opérations de change, aux acquisitions et désinvestissements, les ventes ont enregistré un solide taux d'accroissement de 3,5 %. Cette croissance a été portée tant par les prix que par les volumes et s'est accélérée au cours de l'exercice. Alors que la croissance organique s'est élevée à 3,2 % pendant le premier semestre, elle a augmenté à 3,8 % au cours du deuxième semestre.

Tous les secteurs d'activité ont contribué à augmenter la croissance organique des ventes et ils ont tous continué d'étendre leurs positions sur les marchés concernés. Le secteur d'activité Laundry & Home Care (Détergents & produits d'entretien) a réalisé une forte augmentation organique de ses ventes de 5,7 %. Une solide croissance organique des ventes de 3,0 % a été atteinte par le secteur d'activité Beauty Care. Le secteur d'activité Adhesive Technologies est également parvenu à une solide croissance organique des ventes de 2,7 %.

Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration, le résultat d'exploitation ajusté s'est amélioré de 7,8 % passant de 2 335 millions d'EUR à 2 516 millions d'EUR. Les trois secteurs d'activité ont contribué à cette progression. Le résultat d’exploitation (EBIT) s'est élevé à 2 285 millions d'EUR alors qu'il était de 2 199 millions d'EUR l'année précédente.

La rentabilité des ventes ajustée (marge EBIT) s'est accrue de 1,3 point passant de 14,1 % à 15,4 %. La rentabilité des ventes s'est élevée à 14,0 % alors qu'elle était de 13,3 % l'année précédente.

Le résultat financier s'est amélioré de 68 millions d'EUR en passant à -113 millions d'EUR. Cette évolution s'explique notamment par l'amélioration de la position financière nette et par un meilleur résultat de la couverture des taux de change. D'autre part, les charges d'intérêts nets issues d'obligations de pensions ont diminué. Le taux d'imposition s'est élevé à 25,2 % alors qu'il était de 24,4 % l'année précédente.

Comparé à celui de l'année précédente et après déduction des participations minoritaires, le bénéfice annuel net ajusté a augmenté de 12,1 % en passant de 1 573 millions d'EUR à 1 764 millions d'EUR. Le bénéfice net de l'année a augmenté de 6,5 % passant de 1 526 millions d'EUR à 1 625 millions d'EUR. Après déduction des participations minoritaires se montant à 36 millions d'EUR, le bénéfice net de l'année s'est élevé à 1 589 millions d'EUR (année précédente : 1 480 millions d'EUR).

Le résultat par action préférentielle (EPS) a augmenté de 3,42 EUR à 3,67 EUR. Après ajustement, il s'élevait à 4,07 EUR par rapport à 3,63 EUR l'année précédente. Avant application de l'IAS 19 révisée, la valeur de l'année précédente s'élevait à 3,70 EUR. Le résultat ajusté par action préférentielle s'est ainsi amélioré de 10,0 % par rapport à cette valeur.

Le comité de direction, le conseil de surveillance et le comité des actionnaires proposent à l'assemblée générale d'augmenter le dividende par action préférentielle de 28,4 % à 1,22 EUR (année précédente : 0,95 EUR) et le dividende par action ordinaire de 29,0 % à 1,20 EUR (année précédente : 0,93 EUR). La part de versement s'élèverait ainsi à 30,0 %.

Le rapport du fonds de roulement net et des ventes s'est à nouveau sensiblement amélioré et s'élève à 2,3 % soit à 1,5 point en dessous du niveau de l'année précédente. La position financière nette au 31 décembre 2013 est passée d'un endettement net à une trésorerie nette positive d'un montant de 959 millions d'EUR. L'endettement net au 31 décembre 2012 s'élevait à 85 millions d'EUR.

Développement des secteurs d'activité

Le secteur d'activité Laundry & Home Care (Détergents & produits d'entretien) a maintenu son taux de croissance profitable au cours de l'exercice. Avec une forte augmentation organique des ventes de 5,7 %, la croissance s'est avérée sensiblement supérieure au développement, dans l'ensemble légèrement négatif, des marchés concernés. Les ventes ont nominalement augmenté de 0,5 % pour atteindre 4 580 millions d'EUR.

La solide croissance organique a été exclusivement portée par les marchés émergents, où les ventes ont été au total améliorées d'un pourcentage à deux chiffres. L'Europe de l'est a enregistré une très forte hausse de ses ventes, principalement portée par une croissance à deux chiffres en Turquie. En dépit des troubles politiques et sociaux persistants, des taux de croissance à deux chiffres ont à nouveau été enregistrés dans la région Afrique/Proche-Orient. L'Amérique latine a enregistré une forte croissance des ventes, principalement portée par la très forte croissance au Mexique. En Asie/Pacifique, les ventes ont augmenté d'un pourcentage à deux chiffres.

Sur les marchés matures, les ventes ont légèrement régressé dans un cadre économique difficile. En Europe de l'Ouest, le fort développement en France et la solide croissance en Allemagne ont compensé la baisse des ventes constatée dans les pays du sud de l'Europe. En Amérique du Nord, les ventes ont été légèrement inférieures au niveau de l'année précédente en raison d'un marché toujours en régression et d'une concurrence intense.

Le résultat d'exploitation ajusté a augmenté de 8,5 % passant à 714 millions d'EUR. La rentabilité des ventes ajustée a progressé de manière significative de 1,1 point pour atteindre pour la première fois une valeur annuelle de 15,6 %. Le résultat d'exploitation s'est élevé à 682 millions d'EUR alors qu'il était de 621 millions d'EUR l'année précédente.

Pendant l'exercice 2013, le secteur d'activité Beauty Care a réalisé une solide croissance organique de ses ventes de 3,0 % et a maintenu sa croissance profitable des années passées. La croissance organique a été sensiblement supérieure au développement négatif des marchés concernés. Les ventes se sont nominalement élevées à 3 510 millions d'EUR après avoir atteint 3 542 millions d'EUR l'année précédente.

Le développement des activités s'est avéré très fructueux dans les régions émergentes. La région Asie surtout (hors Japon) a enregistré une croissance à deux chiffres grâce à la sensible expansion des activités en Chine. Malgré l'instabilité politique, des taux de croissance à deux chiffres également ont été atteints dans la région Afrique/Proche-Orient et le développement fructueux des années précédentes a ainsi pu être poursuivi. Une solide croissance des ventes a aussi été réalisée en Amérique latine et en Europe de l'Est.

Sur les marchés matures, les ventes organiques ont pu être globalement augmentées. Le solide développement des ventes en Amérique du Nord peut être souligné. En Europe de l'Ouest, une croissance positive des ventes a été réalisée, malgré le faible développement économique – dans les pays du sud de l'Europe notamment – et le développement des marchés en régression. En revanche, les ventes sur les marchés matures de la région Asie/Pacifique n'ont pas atteint le niveau de l'année précédente.

Comparé à celui de l'année précédente, le résultat d'exploitation ajusté a progressé de 2,1 % passant à 525 millions d'EUR. Il s'agit du résultat le plus élevé atteint jusqu'à ce jour par ce secteur d'activité. La rentabilité des ventes ajustée s'est fortement améliorée de 0,5 point pour atteindre 15,0 %, également une nouvelle valeur record. Le résultat d'exploitation s'est élevé à 474 millions d'EUR alors qu'il était de 483 millions d'EUR l'année précédente.

Le secteur d'activité Adhesive Technologies a aussi poursuivi sa croissance profitable en 2013. La croissance organique de 2,7 % a été dans l'ensemble légèrement supérieure au développement du marché. Nominalement, les ventes se sont élevées à 8 117 millions d'EUR après avoir atteint 8 256 millions d'EUR l'année précédente.

La croissance organique des ventes a surtout été portée par les marchés émergents qui ont enregistré un fort développement. La région Amérique latine, avec un pourcentage de croissance à deux chiffres, s'est développée de manière particulièrement dynamique. La région Europe de l'Est a également enregistré une forte hausse de ses ventes. La région Asie/Pacifique (hors Japon) a fait preuve d'un solide développement et la région Afrique/Proche-Orient s'est développée de manière positive. Les ventes organiques des marchés matures ont été supérieures au niveau de l'année précédente. L'Amérique du Nord s'est développée de manière positive. En Europe de l'ouest, les ventes sont restées stables malgré les conditions économiques difficiles. En revanche, les ventes réalisées par les marchés matures d'Asie n'ont pas atteint le niveau de l'année précédente.

Le résultat d'exploitation ajusté a augmenté de 9,9 % pour s'établir à une nouvelle valeur record de 1 370 millions d'EUR. La rentabilité des ventes ajustée s'est améliorée de manière significative de 1,8 point et a également atteint une nouvelle valeur record avec 16,9 %. Le résultat d'exploitation a augmenté de 6,7 % à 1 271 millions d'EUR.

Évolution par région

Organiquement, les ventes ont progressé dans toutes les régions. En Europe de l'Ouest, les ventes de 5 580 millions d'EUR se sont maintenues à un niveau légèrement inférieur à celui de l'année précédente dans un environnement fortement concurrentiel. Les ventes ont organiquement progressé de 0,2 %, les répercussions de la récession dans le sud de l'Europe ayant pu être compensées. Les ventes dans la région Europe de l'Est ont augmenté de 1,6 % à 3 034 millions d'EUR. La croissance organique de 6,0 % a été principalement portée par les activités développées en Turquie et en Russie. En dépit des effets négatifs liés aux opérations de change, les ventes dans la région Afrique/Proche-Orient ont nominalement progressé de 0,3 % à 1 080 millions d'EUR. L'augmentation organique des ventes a atteint 17,6 % malgré les troubles politiques et sociaux dans certains pays. Les secteurs d'activité Laundry & Home Care (Détergents & produits d'entretien) et Beauty Care ont notamment fortement contribué à cette évolution.

Les ventes dans la région Amérique du Nord ont diminué de 3,2 % à 2 928 millions d'EUR en raison des effets négatifs liés aux taux de change. Organiquement, les ventes ont augmenté de 1,0 % malgré la forte concurrence au niveau des prix et des promotions dans les activités grand public. Les ventes dans la région Amérique latine sont restées stables avec 1 061 millions d'EUR. La croissance organique des ventes s'est élevée de 8,7 %. L'évolution des activités au Mexique et au Brésil a plus particulièrement contribué à cette amélioration. En raison des effets négatifs liés aux opérations de change, les ventes dans la région Asie/Pacifique avec 2 524 millions d'EUR sont restées de 2,8 % inférieures à la valeur de l'année précédente. Avec une croissance organique de 3,3 %, la région a enregistré un solide développement, notamment porté par la croissance en Chine et en Inde.

Dans les régions de croissance, à savoir Europe de l'Est, Afrique/Proche-Orient, Amérique latine et Asie (hors Japon), les ventes ont augmenté de 1,6 % à 7 230 millions d'EUR durant l’exercice. Organiquement, les ventes ont progressé de 8,3 %. Tous les secteurs d'activité ont contribué à cette évolution. Par comparaison à l'année précédente, la part des ventes des marchés émergents s'est améliorée, passant de 43 à 44 %.

Au cours du quatrième trimestre 2013, les ventes se sont élevées à 3 852 millions d'EUR et ont été de 3,7 % inférieures à la valeur de l'année précédente. La croissance organique des ventes a par contre fait preuve, avec 3,3 %, d'un solide taux d'accroissement. Le résultat d'exploitation après ajustement des produits et dépenses exceptionnels ainsi que des dépenses pour restructuration a progressé de 7,5 % passant de 544 millions d'EUR à 584 millions d'EUR. Le résultat d'exploitation (EBIT) a atteint 464 millions d'EUR alors qu'il s'élevait à 492 millions d'EUR au même trimestre de l'année précédente.

La rentabilité des ventes après ajustement (marge EBIT) a augmenté de 1,6 point passant de 13,6 % à 15,2 %. La rentabilité des ventes s'est élevée à 12,1 % après avoir atteint 12,3 % pendant la même période de comparaison de l'année précédente. Après déduction des participations minoritaires, le bénéfice trimestriel net après ajustement a augmenté de 10,8 % par rapport à l'année précédente en passant de 370 millions d'EUR à 410 millions d'EUR. Le bénéfice trimestriel net s'est élevé à 321 millions d'EUR alors qu'il se montait à 349 millions d'EUR à la même période de l'année précédente. Après déduction des participations minoritaires se montant à 1 million d'EUR, le bénéfice trimestriel net s'élevait à 320 millions d'EUR (trimestre de l'année précédente : 335 millions d'EUR). Le résultat par action préférentielle (EPS) s'est élevé à 0,74 EUR alors qu'il était de 0,77 EUR au quatrième trimestre 2012. Après ajustement, il s'est amélioré de 10,6 % par rapport au même trimestre de l'année précédente en passant de 0,85 EUR à 0,94 EUR. Avant l'application de l'IAS 19 révisée, la valeur de l'année précédente s'élevait à 0,87 EUR. Le résultat après ajustement par action préférentielle s'est amélioré de 8,0 % par rapport à cette valeur.

Avancée de l’implémentation de notre stratégie

Au cours de l'exercice 2013, Henkel a accompli d'importants progrès dans l'application de sa stratégie d'ici à 2016. Ceci s'applique aux quatre priorités stratégiques : Outperform, Globalize, Simplify et Inspire.

1. Outperform

En 2013, Henkel a gagné des parts de marché sur les marchés concernés dans les trois secteurs d'activité et réalisé une croissance profitable. Cette évolution fructueuse a été atteinte par le renforcement des marques phares, des innovations fortes et une orientation claire sur les clients. La part des ventes des 10 premières marques de Henkel comme Persil (Le Chat en France), Schwarzkopf ou Loctite a augmenté à 57 % ; elle devrait progresser à 60 % d'ici 2016. Les fortes innovations de produits dans tous les secteurs d'activité ont constitué un autre facteur important de succès pour Henkel. Dans l'activité grand public (Laundry & Home Care et Beauty Care), Henkel a réalisé 45 % de ses ventes avec des produits mis le marché depuis moins de 3 ans. S'agissant de l'activité des adhésifs, qui approvisionne principalement des clients industriels, 30 % des ventes reviennent à des produits qui ont été lancés au cours des cinq dernières années. Afin d'ancrer davantage les process d'innovation dans les régions où Henkel voit un grand potentiel de croissance, il est prévu d'inaugurer ou d'agrandir sept centres de recherche sur les marchés émergents. En 2013, Henkel a déjà inauguré quatre de ces nouveaux centres : en Inde, en Afrique du Sud, en Corée du Sud et aux Émirats arabes unis. Par ailleurs, le site en Russie a fait l'objet de travaux d'agrandissement importants.

2. Globalize

D'ici 2016, Henkel souhaite réaliser des ventes de 20 milliards d'EUR (10 milliards d'EUR dans les régions émergentes et 10 milliards d’EUR dans les marchés matures). Dans les marchés émergents on peut s’attendre à des taux de croissance supérieurs à la moyenne ; ils sont néanmoins souvent influencés par des fluctuations plus fortes et par une concurrence intense. Henkel détient aujourd'hui déjà une solide position sur beaucoup de ces marchés. En 2013, la part des ventes globales sur les marchés émergents a pu être augmentée à 44 %. Pour continuer de grandir avec succès, Henkel souhaite renforcer ses positions actuelles, étendre ses activités à des nouveaux segments et pénétrer de manière sélective sur des nouveaux marchés. En raison de ses marques fortes dans de nombreuses catégories, Henkel détient des positions de leader sur les marchés matures. Alors que les ventes se sont ici maintenues au niveau de l'année précédente, la profitabilité a pu être encore accrue.

3. Simplify

La performance de Henkel doit être améliorée en permanence par une plus forte standardisation, digitalisation et accélération des process. Au cours de l'exercice précédent, diverses initiatives stratégiques ont permis de réunir les conditions importantes pour une plus grande efficacité des coûts et une meilleure compétitivité. Les domaines Technologie de l'information (IT) et Shared Services ont été réunis dans une nouvelle organisation intégrée : avec les « Integrated Business Solutions » (IBS), des process complets et efficaces seront possibles, s’appuyant sur des plateformes évolutives et standardisées. La part croissante du « e-Sourcing », c'est-à-dire l'exploitation plus forte de plateformes et process d'acquisition numériques, a permis d'accroître l'efficacité et la flexibilité. Le regroupement des activités d'achat en huit centres d'achats globaux a été préparé en 2013. Par ailleurs, les process de logistique et de production ainsi que les activités d'achats devront être à l'avenir davantage standardisés par toutes les unités et développés en une organisation « Global Supply Chain » intégrée.

4. Inspire

Le succès de Henkel est basé sur une équipe globale performante. Aujourd'hui, les salariés Henkel proviennent de plus de 120 nations. Près de 56 % d'entre eux travaillent sur les marchés émergents – et pas seulement dans la production et la logistique mais aussi, et de plus en plus, dans la recherche et le développement ainsi que dans le management. En 2013, le pourcentage des femmes occupant des fonctions de management dans le monde s'est élevé à près de 32 %. Henkel continue son engagement et vise à augmenter cette part de 1 à 2 points de pourcentage par an. La mondialisation continue et la diversité des activités menées par Henkel nécessitent des standards sur la question de savoir ce que l'on attend des managers. C'est pourquoi des principes de leadership clairs ont été développés et approfondis en 2013 dans le monde dans le cadre d’ateliers, avec la participation de l’ensemble des managers encadrant des équipes.

Perspectives du groupe Henkel pour 2014

Pour l'exercice 2014, Henkel s'attend à une croissance organique des ventes de 3 à 5 %. Henkel s’attend à ce que la croissance de chaque secteur d'activité se situe dans cette tranche. En conformité avec la stratégie 2016, Henkel s’attend à une légère hausse de la part des ventes des marchés émergents. En ce qui concerne la rentabilité des ventes ajustée (EBIT) et par comparaison aux valeurs de 2013, Henkel s'attend à un accroissement à environ 15,5 % et à une augmentation du résultat ajusté par action préférentielle dans une tranche haute d'un chiffre.

Ce communiqué de presse en français est une traduction de la version originale.

* Dans le cas de l'application à l'année précédente de l'IAS révisée, la croissance s'élève à 12,1 %.

Ce Communiqué de Presse contient des déclarations prévisionnelles basées sur ce que la Direction de Henkel AG & Co. KGaA pense être la meilleure évaluation actuelle de l’avenir. Des déclarations axées sur l’avenir sont caractérisées par l’utilisation de termes comme attendre, envisager, planifier, prévoir, partir du principe que, croire, estimer et d’autres formulations de ce genre. Ces informations ne peuvent être garanties en termes de performances futures. Ces déclarations prévisionnelles sont sujettes à des risques et incertitudes qui pourraient faire que les résultats ou la performance actuelle de Henkel AG & Co. KGaA et de ses sociétés affiliées diffèrent matériellement de ceux susmentionnés ou suggérés par ces déclarations. De nombreux risques et incertitudes résultent de plusieurs facteurs qui sont indépendants de la capacité de contrôle ou d’estimation précise de Henkel, tel que le contexte futur des marchés ou les conditions économiques, ainsi que le comportement des autres participants sur le marché. Henkel n’a pas l’intention de et ne s’engage en aucun cas à mettre à jour des déclarations prévisionnelles.